1,000万円の運用に最適なのはどれ?2倍にする方法を現役の投資家が本気で選んだ結果

1,000万円の資金がある人は、それをどう運用するのが最適なのでしょうか。1,000万円は決して小さな金額ではないので、リスクの高い運用をして失ってしまうわけにはいきません。その一方で1,000万円もの資金があれば魅力的な投資の選択肢もあるので、しっかり運用してお金を増やしたいと考える方は多いと思います。

そこで、現役の投資家が「1,000万円を2倍にすることを目標として運用するならどれ?」という問いに本気で回答してみました。

目次

1.1,000万円を資産運用する方法

1,000万円を運用するのに適している資産運用について、ここでは5つの選択肢をピックアップしました。多くの方がご存じのものもあると思いますが、それぞれについてなぜ1,000万円の運用に適しているのかも交えて解説します。

1-1.不動産投資

アパートやマンションを所有し、入居者からの家賃収入や売却益を狙うのが不動産投資です。自己資金として1,000万円を用意できるのであれば融資を受けやすく、現実味のある選択肢といえます。入居者がいる限りオーナーの年齢や状況に関係なく家賃収入が入り続けるため、失業や病気、老後などへの備えにもなります。

また、現物資産に対する投資なので、インフレによる物価上昇のリスクに強いのも魅力的です。2023年以降は鈍化すると指摘されているものの、引き続きインフレからの資産防衛を意識しておく必要があります。その意味では金(ゴールド)と並ぶ現物資産として不動産が真価を発揮します。

1-2.株式投資

株式投資には、2つの収入があります。1つは株価の変動を利用して得られる差益、もう1つは配当収入です。前者はハイリスクですが短期的な利益を狙える手法で、後者はリスクを抑えながら長期的な利益を積み重ねる手法といえます。ネットで売買できる手軽さもあって多くの個人投資家が参入しています。

日本証券業協会が発表したデータによると2021年の時点で個人株主は8年連続で増加しており、ネットを活用した個人の株式投資が盛んになっていることが窺えます。

1,000万円あれば多彩な銘柄や業種への分散投資ができるので、積極的にリスクをとって差益を狙う投資と配当収入でコツコツと利益を積み上げる投資の両立も可能でしょう。

1-3.REIT

REITとは、不動産投資信託のことです。投資家から集めた資金を元手に不動産を購入し、その賃料収入や売却益を投資家に分配するのが基本的な仕組みです。

REITの中でも東京証券取引所に上場している銘柄群を、J-REITといいます。上場しているため株式と同様に手軽に売買が可能で、さらに「利益の90%超を分配すると法人税が非課税」というルールもあるため配当性向が高く、配当利回りの高さも魅力です。

1-4.投資信託

投資家から集めた資金をファンドマネージャーが運用し、そこで得られた利益を投資家に分配するのが投資信託です。上記のREITは不動産に特化した銘柄群ですが、仕組みは同じなので投資信託の一種です。運用対象は株式や債券などさまざまで、それぞれの銘柄で設定された運用方針に従って運用されています。

投資信託には大きく分けてインデックス型と、アクティブ型があります。前者のインデックス型は株価指数など市場の指数と連動するように運用されている銘柄群で、後者のアクティブ型はインデックス型(平均値)を上回る運用成績を目指す銘柄群です。

投資信託はそもそも分散性に優れた投資商品なので、1,000万円をさまざまな投資信託に分散して運用すればより高いリスクヘッジ効果が得られるでしょう。

なお、投資信託にもJ-REITのように上場している銘柄群があります。上場投資信託はETFと呼ばれ、日本だけでなく世界各国の株式市場にさまざまなETFが上場しています。

1-5.外貨預金

日本円以外の通貨で預金をするのが、外貨預金です。日本は長らく超低金利が続いているため、銀行に預金をしていてもお金は増えないというのが半ば常識のようになっていますが、世界には金利の高い国がたくさんあります。

2023年4月時点での比較をしてみると、世界各国の政策金利は以下のとおりです。

| 国名 | 政策金利 |

|---|---|

| 日本 | -0.1% |

| アメリカ | 4.75%~5% |

| ユーロ圏 | 3%~3.75% |

| イギリス | 4.25% |

| オーストラリア | 3.6% |

| ニュージーランド | 5.25% |

| 南アフリカ共和国 | 7.75% |

| トルコ | 8.5% |

| メキシコ | 11% |

世界の主要国と比較すると、日本だけが突出して低金利であることが分かります。外貨預金は日本以外の金利が高い国の通貨で預金をすることで高い利回りが期待できる投資商品です。

ただし為替レートの変動があるので、外貨ベースでは高い金利が得られても為替差損によって損失が出てしまうリスクがあります。

2.1,000万円を資産運用する時の注意点

冒頭でも述べたように、1,000万円は大金です。お金を早く増やしたい一心でリスクの高い運用をしてしまうと逆にお金を減らしたり、最悪の場合は大半を失ってしまったりするリスクもあります。

1,000万円の資金規模であれば異なる運用先への分散投資が十分可能なので、ローリスク、ミドルリスク、ハイリスクのカテゴリーに分けて運用することを強くおすすめします。

ローリスク運用の代表格は、個人向け国債をはじめとする債券投資です。2023年4月時点で募集されている個人向け国債のうち、「変動10」は利率が0.3%です。決して高くはありませんが実質的に元本保証されるので、1,000万円の一部はこうした手堅い運用に回すべきでしょう。

ミドルリスク商品の代表格は、REITや投資信託、ETFといった分散性に優れた投資商品です。株式型や不動産型など異なる運用対象の銘柄を組み合わせて運用すると長期的な分配金の蓄積によって安定的に資産を増やすことができます。

ハイリスク運用の代表格は、株式投資です。デイトレードなどの短期売買を繰り返して大きな資産を築いている投資家もいますが、逆に損失を出すリスクも高いので、最悪は失っても構わないと思える金額までにしておくのがセオリーです。ここでは挙げませんでしたが、これはFXについても同じことがいえます。

3.1000万円を2倍にするシミュレーション

当記事のテーマである「1,000万円を2倍」について考えてみましょう。個人投資家が手軽に運用できる主な投資商品の利回りで、所要年数を比較してみました。いずれも2023年4月14日時点、税金は考慮していません。

| 投資商品 | 利回り | 資産2倍までの所要期間 |

|---|---|---|

| 個人向け国債 | 0.3% | 231年5ヵ月 |

| J-REIT全体平均 | 4.2% | 16年10ヵ月 |

| トヨタ自動車株 | 2.6% | 27年 |

| JT株 | 6.71% | 10年8ヵ月 |

| SPYD(米国高配当ETF) | 4.06% | 17年5ヵ月 |

| 外貨預金(米ドル) | 4.1% | 17年3ヵ月 |

| 外貨預金(南アフリカランド) | 5.3% | 13年5ヵ月 |

いかがでしょうか。投資商品によって利回りに大きな差があることがお分かりいただけると思います。高利回りだからといって特定の投資商品に集中投資するのではなく、バランスよく分散して投資することが大切です。

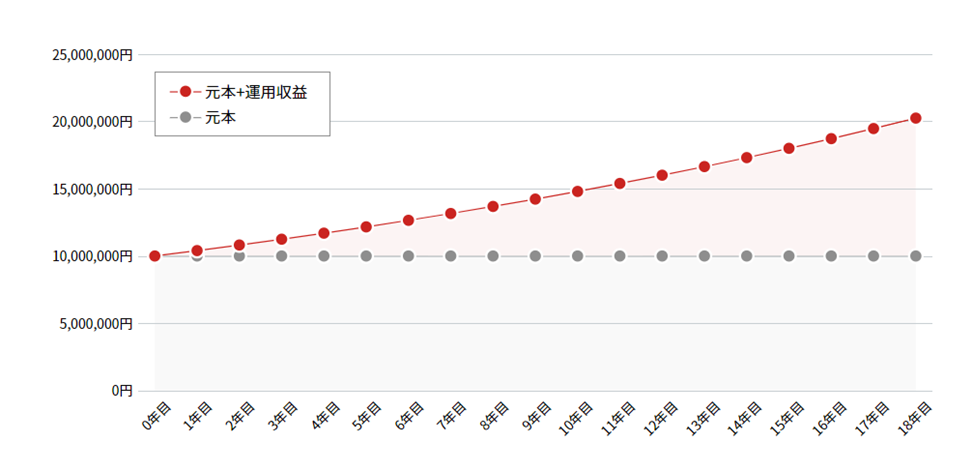

また、この試算ではいずれも複利効果を考慮しています。複利とは運用によって増えた分を元本と合わせて再投資することで、これを続けることによって資産は加速度的に増えていくようになります。

複利効果の力は、以下のシミュレーション結果を見ると一目瞭然です。

投資元本は1,000万円のままですが、赤い線の部分が緩やかに上を向きながら右肩上がりになっているのが見て取れます。これは複利によるもので、運用益を再投資していくことで資産運用の効果はより大きくなることを押さえておいてください。

4.1,000万円を手堅く増やせる資産運用とは?

一般的に労働による収入は、定年退職すると一気に少なくなってしまいます。そのため株式やFXといったハイリスク・ハイリターンとされる金融商品で資産運用すると損失を被ってしまった場合、労働収入での穴埋めが難しくなるでしょう。

またローリスクとされる国債や外債は、年利があまり高くないためローリターンです。一方で債券発行体によっては、債務不履行に陥り元本が大きく毀損してしまう可能性も否めません。

ハイリスク運用やローリスク運用のどちらでもない安定的な1,000万円の運用方法として、不動産投資を提案します。REITやJ-REITのように証券化された「不動産投資」ではなく、アパートやマンションなどの現物資産を所有する不動産投資です。

不動産投資には、現物不動産という裏付けがあるため、元本の変動が比較的小さく毎月の賃料という安定した収入を得られるのが大きな特徴です。そのため老後資金のように大きなリスクを避けたい資産運用に適した方法だと言えるでしょう。

一般社団法人日本不動産研究所の「第47回不動産投資家調査」によると、2022年10月時点における東京都城南地区のワンルームタイプの期待利回りは3.9%が見込まれており、計算上は18年1ヵ月で資産を2倍にできることになります。しかも不動産投資では1,000万円の自己資金を活用して3,000万円、5,000万円といった価格の物件を購入することができます。仮に3,000万円の物件を購入した場合、3.9%の利回りで得られる年間の家賃収入は117万円です。

自己資金に対する利回りはCCRと呼ばれ、融資を活用した不動産投資の収益性を評価する指標の1つです。この想定では1,000万円の自己資金に対して117万円の家賃収入が得られるので、CCRは11.7%になります。物件の価格変動リスクが比較的小さい投資環境でありながら10%を超える利回りが期待できるのは、不動産投資の圧倒的な強みです。

一口に不動産といっても、戸建てやマンションなど種類はさまざまです。ワンルームマンションは価格も比較的抑えられるうえに、社会人、学生、外国人就労者など多くのニーズを取り込めるため、不動産投資のスタートアップには適していると言えるでしょう。

5.不動産投資を始めるには?

数ある資産運用の選択肢の中で、1,000万円の運用であれば不動産投資に優位性があることがお分かりいただけたと思います。しかしながら、不動産投資は経験やノウハウが求められる事業です。

もし周りに不動産投資を行なっている人がいないと、なかなか一歩を踏み出しづらいかもしれません。そんな時は、実際に運用を始めた方のリアルな声を掲載したオーナー様の声や不動産投資を成功させるためのノウハウや戦略を知ることができるベーシックセミナーもご活用ください。

成功を目指すのであれば、すでに成功している人の話を聞くのが一番です。まずは情報収集から始めてみてはいかがでしょうか。

関連記事:【2023年版】初心者におすすめの資産運用法10選と長期運用の大きなメリット