貯金が1000万を超えたら考えたい資産を守って増やせる5つの運用先

貯金が1000万円を超えると、まとまった金額があるという安心感とともに、この大切なお金を決して失いたくないと感じるものです。

本記事では、貯金額が1000万円を超えたら考えたい、手元のお金を減らさないようにするための行動と、資産運用への向き合い方についてまとめています。

目次

1.貯金が1000万円を超えたら考えるべきお金の2大リスク

現在、銀行に預けているお金が1000万円以上ある方は、お金に関して、次のような2つのリスクが発生しています。

- 銀行が破綻したときのリスク

- インフレリスク

1-1.銀行が破綻したときのリスク

銀行預金は元本が保証されているため、銀行にお金を入れておけば安全であると思っている方が多いのですが、実は銀行預金は1つの金融機関あたり1000万円とその利息までしか元本保証がされていません。

万が一、金融機関が破綻したときには、ペイオフと呼ばれる預金保険制度によって、預金保険機構が預金者に直接保険金を支払ってくれます。しかし、1000万円を超えた部分の金額に対しては、ペイオフは適用されません。

例えば、1つの金融機関で普通口座に1000万円、外貨預金で500万円を預けていた場合は、普通預金口座分しかペイオフの対象になりません。そのため、1つの金融機関に1000万円以上の金額がある方は、1000万円を超えた部分に関しての元本保証がされないというリスクが発生します。

1-2.インフレリスク

インフレとは、物価が上昇することです。2024年現在、日本ではインフレが続いており、物価がどんどん上がっていることは、多くの日本国民が肌身で感じています。

これに対して、普通預金の金利は0.02%程度であり、マイナス金利解除がされて金利が上がる可能性があっても、インフレによる物価上昇の方が早い状態です。

つまり、銀行にお金を預けていてもお金を増やすことができませんので、インフレ下では、お金を使わなくても、お金が目減りすることになります。

2.貯金額が1000万円を超えたらやるべき5つの行動リスト

ペイオフとインフレという2つのリスクを理解すると、今銀行に預けているお金は、そのままにしておくと減る可能性があるため、対策をしておかなければならないことがわかります。

本章では、1000万円以上の預貯金がある方が、これから資産を守るためにやるべきことを5つにまとめています。

- とにかくすぐに金融機関を分ける

- ライフプランを考える

- 5年以内に使う大きなお金を確保する

- 生活防衛費を確保する

- 安全に効率よくお金を増やす方法を学ぶ

2-1.とにかくすぐに金融機関を分ける

まずはペイオフ対策として、1000万円以上の金額を複数の金融機関にふり分けます。例えばA銀行の預金口座に1200万円があれば、A銀行口座に1000万円を残し、残りの200万円はB銀行に移動させるなどです。

ペイオフは各金融機関、名義人1人において1000万円の保護がありますが、家族の名前を借りただけで、実際には同じ人が同じ金融機関にいくつも口座を作ったケースは、ペイオフの対象外となる可能性もあるため、注意してください。

金融機関は、普通銀行(都市銀行・地方銀行・第二地方銀行)、長期金融機関(信託銀行)、中小企業金融専門機関(信用金庫・信用組合・労働金庫・商工組合中央金庫)、ゆうちょ銀行(郵便局)のほかにも、ネット銀行や証券会社も含まれます。

移動先選びが心配な場合は、お金を移す予定をしている金融機関で「ペイオフ制度」について確認をしてから、移動させれば安心です。

2-2.ライフプランを考える

この先のライフプラン(人生設計)を考えて、いつ・何に・いくらが必要かを洗い出します。ライフプランがハッキリしてくると、口座にあるお金を、未来のためのお金・生活のためのお金・使う予定がないお金など、使い道を分けて考えられるようになります。

このようにしてお金の使い道をファイル分けすると、自分がこの先、どれくらい資産を作りたいのかも見えてくるようになります。

例えば、今までは、ただ将来への不安から、ひたすらお金を貯めていた方が、「老後資金のために2000万円を作ろう」「45歳でセミリタイアをしてカフェをはじめよう」という、数字と期日のついた目標設定ができるようになります。

今の時点で具体的な目標が見つからない場合は、老後2000万円問題をクリアすることを前提に、とりあえず、今の1000万円を倍の2000万円にする、としておくのでもよいのです。

このように具体的な期日と目標額ができると、その期日までにお金を増やすためにはどうしたらよいかを考えられるようになり、資産運用に対して具体的な興味が出てきます。

2-3.5年以内に使う大きなお金を確保する

今ある使えるお金のなかから、5年以内に使う予定が決まっているお金を確保しておきます。このお金は、使い道・時期・金額がある程度決まっている以下のようなものです。

- 5年以内に家の水回りのリフォームをする

- 3年後に両親に還暦のお祝いで旅行をプレゼントする

数十万円以上のまとまった金額を使うことがわかっているものだけでよく、あまり詳細な内容も必要ありません。こうして使う予定のあるお金をあらかじめ確保しておくと、実際に入用になったときに、生活費や投資資金の一部から持ち出すことや、定期などを崩すことがなくなります。

2-4.生活防衛費を確保する

生活防衛費とは、万が一のケガ・病気・介護・リストラなどによって、一時的に今まで通りに働けなくなった場合に、生活を維持するためのお金です。めやすとして、3~6ヵ月分の生活費が必要だと言われています。

総務省統計の調査によると、2023年度の総世帯生活費平均は約25万円/月なので、75~150万円が一般的な生活防衛費に相当します。これらのお金は、必要なときにいつでも使えるように普通口座にいれておきます。

2-5.安全に効率よくお金を増やす方法を学ぶ

預金口座にある1000万円を超えるお金は、ライフプランに必要な金額を明確にしたうえで、生活防衛費と5年以内に使うお金を分けると、残ったお金が「とりいそぎ使う予定のないお金」ということになります。

このようなお金は、複数の銀行口座にペイオフ対象である1000万円以内で寝かせておくこともできますが、資産運用をしてお金でお金を生み出すようにすることもできます。

資産運用先はこれから勉強することになりますが、自分が運用にいくらまで使えるかわかっていれば、シミュレーションもしやすくなります。大切なお金を安全に増やしていく方法は本記事4章で解説しています。

3.貯金1000万円を超えたら資産運用を検討すべき3つの理由

資産運用は絶対にやらなくてはならないものではありませんが、ある程度の預貯金額がある方は、前向きに検討すべきことでもあります。本章では、なぜ資産運用をするべきなのか、3つの理由にまとめています。

- 貯金はお金を寝かす・資産運用はお金を働かせる

- 運用先を分散しやすく安全にお金を増やせる

- 現金を実物資産にして、よりお金を増やせる

3-1.貯金はお金を寝かす・資産運用はお金を働かせる

預貯金が1000万円以上ある方は、コツコツと給与収入から貯蓄をしてきた方と、資産運用をしてお金を増やしてきた方がいます。貯蓄をしてきた方は、今までと同じようにしていけば、ある程度の時間をかけて、同じ金額を貯めていくことはできます。

しかし、本記事冒頭で解説した通り、貯金はインフレに弱いという特徴があります。インフレになると物価が上がり、お金の価値は下がるため、お金を口座に寝かせたままにしておくと、口座にあるお金を1円も使わなくても資産が減っていくことになります。

さらに、円安のときは円の価値が他の通貨に対して下がっているため、預金口座にある1000万円が日本円のみの方は、インフレリスクと円安リスクの両方にさらされることになります。

資産運用でお金を働かせると、お金がお金を生み出すサイクルに入りますので、市場経済の状況に沿って、効率的にお金を増やすことができます。

3-2.運用先を分散しやすく安全にお金を増やせる

金融には規模の経済が働きますので、投資金額が大きくなるほど、より利益を生みやすくなります。同じ10万円の投資商品でも、使える投資資金が50万円ならば5口、100万円なら10口、1000万円あれば100口もの購入が可能です。

多数の投資商品の購入をすることで手数料などのコストも下がり、さらに、複数の違った商品を購入してリスク分散ができます。

このように、1000万円以上の預貯金がある方は、資産の大きさに比例してお金を増やす方法の選択肢が広がっているため、数多くの商品や投資方法の中から、自分に合ったものを自分で選べるようになります。

3-3.現金を実物資産にして、よりお金を増やせる

1000万円以上のまとまった資金があると、投資信託や株式投資などの金融商品以外に、不動産などの実物資産への投資も可能です。実物資産は基本的に所有しているだけで利益が発生するため、よりお金を増やしやすくなります。

実物投資の良さは、目に見えるモノに対して投資をしているという安心感が得られるところです。投資信託や株式投資などの金融商品にも、もちろん資産の裏付けはあるのですが、実物資産は、例えば金・ワイン・不動産などのように、自分の目で見て触って確認できるものを保有するので、現実味が違います。

資産運用や投資という言葉に身構えてしまう方でも、現物資産であれば明確に自分で所有できる分、安心感のあるお金の使い方ができます。

特に不動産投資は、物件ごとに収益性などの違いがあるため、全く同じ投資先がありません。そのため、良質な条件が揃った物件を見つけ出せれば、市場での希少性が高まり、将来的には価格も高騰しやすくなります。

4.貯金1000万円を超えたら考えたい資産を守って増やせる5つの運用先

貯金で1000万円を作ってきた方にとって、大切なお金を資産運用に投じることは、非常に不安が大きいものです。本章では、資産を守りながら増やせるタイプの投資先を5つにまとめています。

- 節税しながら賢くお金を増やす NISA

- 国の提案する老後資金サポート iDeCo

- 資産運用のプロにお任せできる 投資信託

- 国の発行する債券という安心感 個人向け国債

- 賃料収入と実物資産をダブルで得られる 不動産投資

4-1.節税しながら賢くお金を増やす NISA

サラリーマンを含む、一般の方が株式投資や投資信託をするときに有利な制度として、NISA(少額投資非課税制度)があります。最近は新NISAになってネットで記事を見かけることも多いので、気になっている方も多いかと思います。

NISAは簡単に言うと、年間120万円(成長枠だと240万円)までの投資であれば、そこから得た利益には税金がかかりませんという制度です。

本来であれば、株の配当などには20.315%の税金がかかりますので、例えば年100万円の利益が出たら約20万円が税金として差し引かれるのですが、NISAを利用していればこれがゼロ円になります。

NISA枠で増えたお金は、つみたてNISAであれば非課税保有限度額の1800万円までであれば、税金がかかりません。さらに、保有できる期間は新制度で無期限になりましたので、非課税でお金を増やしていくことが可能です。

NISAは投資利益に対して非課税になるだけで、赤字が出たときの救済措置はないのですが、投資先を慎重に選んでいけば、税金で利益を減らすことなく、着実にお金を増やせます。

4-2.国の提案する老後資金サポート iDeCo

iDeCoとは個人型確定拠出年金という、個人で確定拠出年金に加入して、個人で投資運用するスタイルの年金作り制度です。運用によって資金が減ることが心配な方は、元本保証タイプのiDeCoもあります。

iDeCoの良いところは、年金を作るための制度ですので、国民年金や企業年金と同じように、掛け金が全額所得控除の対象になります。これによって、毎年の所得税や住民税を抑えることができます。

ただし、年金のための投資ですので60歳を過ぎるまでは引き出しができません。掛け金は途中で変更できますので、自分の収入状態に合わせて金額を変更できます。

サラリーマンの場合、会社の年金制度によっては、iDeCoに加入できない会社もありますので、先に確認が必要です。

4-3.資産運用のプロにお任せできる 投資信託

投資信託は、金融機関が販売している金融商品のひとつで「投信」「ファンド」とも呼ばれています。投資信託は、投資のプロの目利きによって投資先が1つにまとめられた、豪華投資先詰め合わせセットのような投資商品です。

投資信託によってテーマが決まっており、例えば「日本の成長株」というテーマであれば、その投資信託には、将来の日本を担う可能性がある企業の株式が複数入っています。

投資信託の良さは、セットの中に複数の株式が入っているため、セット内のA社が値下がりしても、B社とC社が値上がりすれば、A社の値下がり分をカバーしてくれるため、投資結果が良くなる可能性も高くなる点です。つまり、投資信託は商品そのものがリスク分散を考慮してあるため、投資でのマイナスを回避しやすくなる傾向があります。

このセッティングと運用は、投資のプロであるファンドマネージャーが行いますので、購入をした後は、ほったらかしておいてよいタイプの商品です。購入金額には幅があり、手ごろなものは100~1000円程度のものもあります。投資信託が気になるけど不安もあるという方は、少額からスタートして様子を見るのがおすすめです。

4-4.国の発行する債券という安心感 個人向け国債

国債とは国が発行する債券のことで、日本国が発行すれば日本国債、アメリカが発行すれば米国債です。債券と引き換えに国がお金を集め、必要な事業のために運用します。

債券は発行される段階で利率と満期日が決まっており、期間中は利息を受け取り、満了日になったらお金を返してもらうという流れになります。

基本的に元本の払い戻しを約束していますので、ほぼ元本保証の投資先といえます。ただし、債券を発行している国がデフォルトを起こせば、元本が戻らない可能性もあります。国際的に信頼度の高い国の債券を購入することで、リスクを回避できます。

4-5.賃料収入と実物資産をダブルで得られる 不動産投資

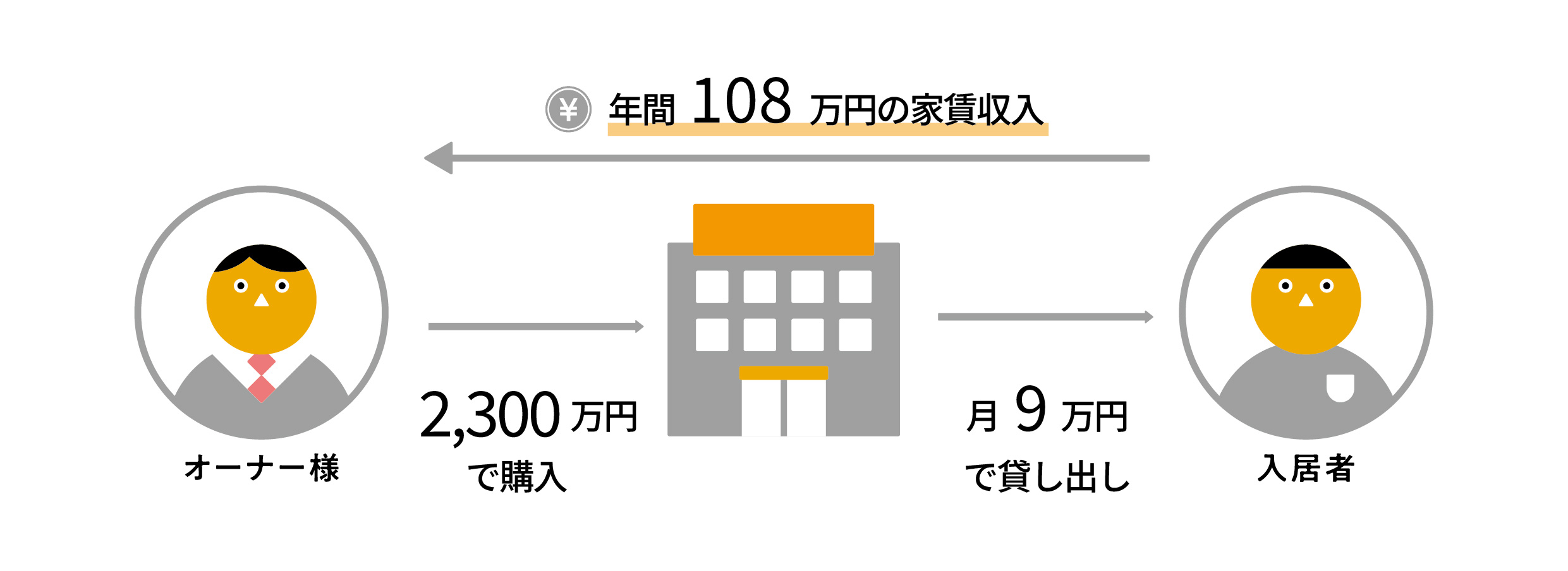

1000万円以上の預貯金がある方は、不動産投資も検討してみる価値があります。不動産投資とは、不動産を所有して、それを人に貸して賃料収入を得る資産運用方法です。

物件購入額は預貯金から払うこともできますが、多くの方は、金融機関からの借り入れをします。そのため、手元にある1000万円を大きく減らしたくない場合でも、頭金として物件価格の2割程度を支払えば、残りはローンで購入できます。

お金を借りることになっても、返済原資は入居者からの賃料収入ですから、自分で支払う必要がありません。この投資方法による収入は、毎月の賃料収入がベースとなっているため、入居者がいる限り収入を得続けることができます。

年月とともに負債は徐々に減っていき、物件の時価よりも負債が小さくなれば、所有不動産に含み益が出ていることにもなります。

完済をしたら、賃料収入から経費を差し引いた分は全額手元に残りますので、その金額を貯金する・資産運用に回す・老後資金として使う・新しく不動産を追加するなど、自分のライフプランに沿った、フレキシブルな使い方ができます。

都心部駅近などの利便性の高いエリアにあり、居住性が良く、デザイン性にも優れた物件は、入居者がその住み心地の良さから長期の更新をするケースが多く、長期安定収入につながりやすくなります。

REISMは、都心部の利便性の高いエリアにある中古マンションにフルリノベーションをかけ、物件に全くの新しい価値を付加し、入居者が積極的に「この部屋に、この街に住みたい」と思ってもらえる物件づくりを得意としています。

不動産投資は他の投資方法と比較したときに、実物資産として目に見える形で物件を所有し、それを目に見える形で人に貸すことで収入を得るという、とてもわかりやすい資産運用方法です。

手元にある1000万円を効果的に活用し、さらになるべく失敗を回避して、今ある資産を守りながら、将来のために確実な利益も得たいとお考えの方は、REISMの不動産投資セミナーで、不動産投資について勉強をはじめてみてください。

5.まとめ

貯金が1000万円を超えたら、そのお金をどうするべきなのかについてまとめました。まずはペイオフ対策として、1000万円を超えた部分の金額を他の金融機関に移動させておくと、万が一のときでも安心です。

そのうえで、現時点からのライフプランを設計し、いつ・何に・いくらかかるのかを把握しておきます。5年以内に使うであろうお金と、生活防衛費をよけておいたら、残りは「当面使う予定のないお金」です。引き続き預金を続けるのもよいですが、インフレ対策として、資金の一部だけでも資産運用をすることを検討してみてください。

関連記事:預貯金だけではリスクあり!その理由や投資で資産を増やす基本戦略を解説