投資用マンションとは?居住用マンションとの違いやメリット・デメリットを解説

同じマンションというカテゴリーであっても、自分で住むための物件と、投資用物件があります。どちらもマンションであることに変わりはありませんが、具体的に何が違うのでしょうか。

本記事では、居住用マンションと投資用マンションの違いを明らかにし、投資用マンションのメリットやデメリットなどについても解説します。

目次

1.投資用マンションとは?

所有者自身が住むのではなく、第三者に貸し出すことを前提にしているマンションを、投資用マンションといいます。投資用マンションで狙うことができる利益は、2つあります。

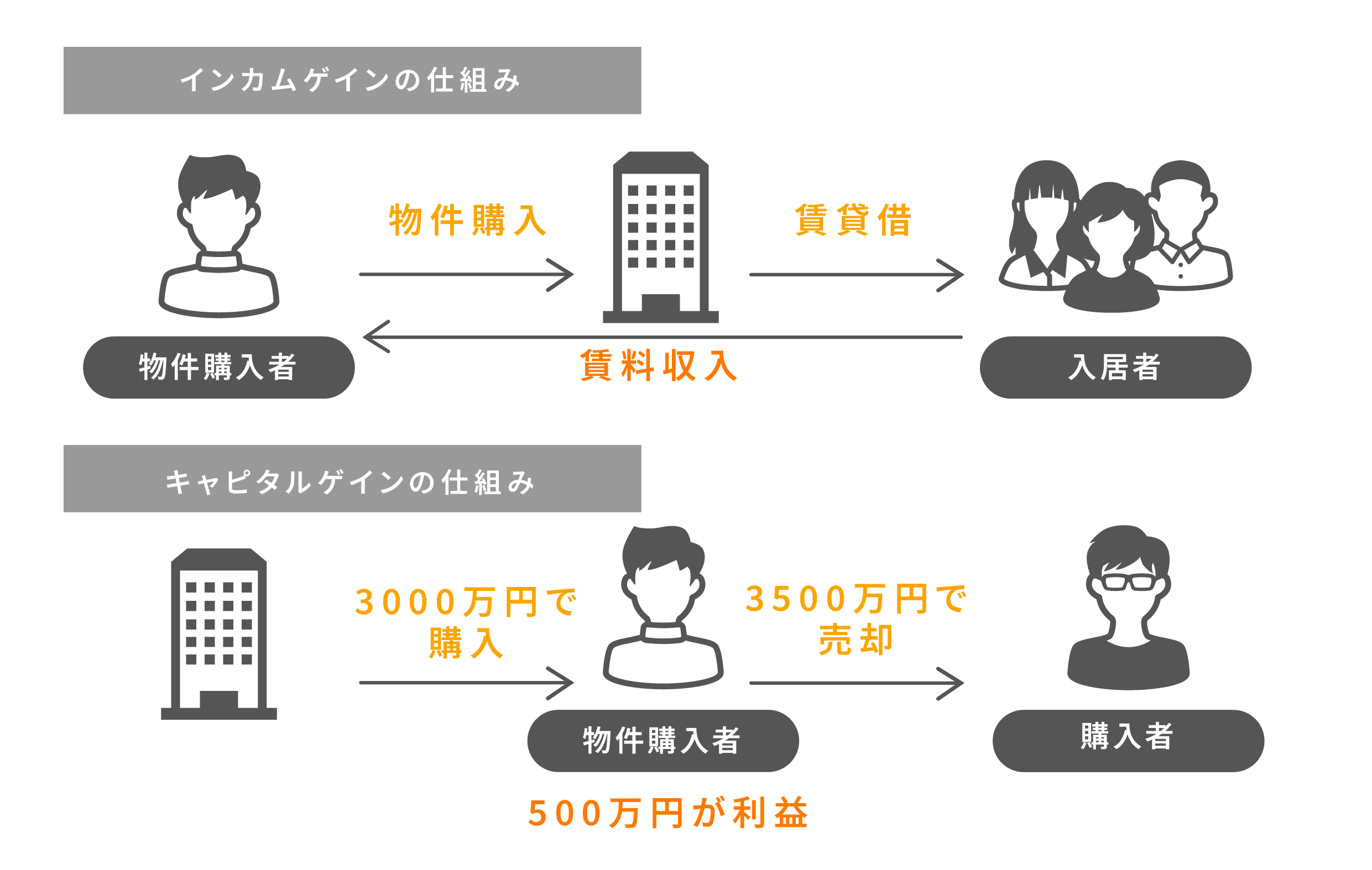

1つは、家賃収入です。これは「所有していること」で定期的に得られる利益で、インカムゲインといいます。インカムゲインは他に、預金の利息や株式の配当などがあります。

もう1つは所有しているマンションが購入時よりも値上がりし、それを売却したときに得られる売却益です。キャピタルゲインともいいます。キャピタルゲインには株価上昇による売却益やFXの為替差益などがあります。

このいずれか、もしくは両方を狙うことを前提に購入するのが投資用マンションで、マンションなど不動産を活用した投資活動のことを不動産投資といいます。

1-1.投資用マンションの種類

投資用マンションには、いくつかの種類があります。所有形態の分類としては、一棟マンションと区分マンションがあります。一棟マンションは文字通り、マンションを1棟丸ごと所有し、賃貸経営をする形態です。もう1つの区分マンションはマンションの中にある部屋を1戸単位で所有し、賃貸経営をする形態です。

また、投資用マンションの間取りなどにも種類があります。2LDKや3LDKといった間取りのファミリータイプや、単身者向けのワンルームマンションなどがあります。いずれも投資用マンションが供給されているので、資金事情やニーズなどに応じて使い分けることができます。

2.投資用と居住用マンションの違い

投資用マンションと居住用マンションには、物件の間取りやローンの位置づけなどにも違いがあります。ここでは間取り、ローン、価格の決まり方という3つの視点で違いを解説します。

2-1.間取りの違い

居住用のマンションはさまざまな家族形態やニーズに対応するため、間取りの種類が豊富です。同じマンションの中に2LDK、3LDK、4LDKといったように複数の間取りが用意されていることも多いですし、全体的にファミリー向けの物件が多い傾向があります。

それに対して投資用マンションは単身者や子供なし夫婦など、人数の少ない世帯向けの物件が多い傾向が見られます。これには大都市圏を中心に学生や新社会人など単身者からのニーズが高いことを受けて、ワンルームマンションが多く供給されている背景があります。

ファミリータイプのマンションは購入して長く住み続けることを前提にしているケースが多いですが、単身者には「学生時代の住まい」「独身時代の住まい」といったように長く住み続けることを前提にしていない人が多い傾向もあります。そのため購入するよりも賃貸で物件を探す人が多く、そのニーズに応えるために投資用マンションはコンパクトな物件が主流です。

2-2.ローンの違い

高額物件である不動産を購入するにはローンを利用するのが一般的です。居住用マンションでは「フラット35」などの住宅ローンを利用可能ですが、投資用マンションは居住用不動産への融資を前提としている住宅ローンを利用することはできません。

どうせ返済するのだからと投資用マンションの購入に住宅ローンを利用するのは規約違反になり、過去にそれが発覚して全額返済を求められた事例もあります。

また、ローンの審査にも違いがあります。居住用マンションは住むことが目的で収益性はないので、年収や勤続年数などローンを利用する人の主な返済能力が判断材料になります。

それに対して投資用マンション向けの不動産投資ローン(アパートローンという名称の金融機関もあります)では、利用する人の返済能力に加えて、購入予定の物件にどれだけの収益力があるかも判断材料になります。思惑どおりの収益が上がらなければ返済能力が低下してしまうため、不動産投資向けのローンでは「人」だけでなく「物件」も入念に審査されます。

2-3.価格の決まり方の違い

マンション物件の価格についても、居住用と投資用とでは決まり方に違いがあります。居住用のマンションは取引事例比較法といって、近隣の類似物件がいくらで取引されたのかという事例をもとに算出されます。

これに対して投資用マンションは収益還元法といって、対象となるマンション物件が購入後にどれだけの収益をもたらすのかをもとに算出されるのが一般的です。

3.投資用マンションのメリット・デメリット

ここでは、投資用マンションのメリットとデメリットについて解説します。

3-1.投資用マンションのメリット

投資用マンションのメリットは多くあります。ここでは代表的なものを4つ紹介しましょう。

2つの収入源

先ほどインカムゲインとキャピタルゲインについて解説しました。投資用マンションにはこの2つの収入源があります。

長期的かつ安定的なリターン

家賃収入を前提にしたマンション投資では、入居者がいる限り毎月安定的な収入が発生します。ローンを利用して物件を購入した場合、家賃収入をローン返済に充当すれば、自己資金を多く投じることなく効率のよい資産形成が可能になります。

税金対策、節税

投資用マンションには減価償却といって、会計上の経費があります。建物の価値が時間の経過とともに目減りしていく分を損金とする考え方で、実際にキャッシュが出ているわけではないのに経費として計上できるため、節税に有効です。

また、相続時には現金より不動産のほうが財産評価が低くなるため、相続税の節税効果も期待できます。

年金効果、生命保険効果

投資用マンションは所有者の状況に関係なく、入居者がいる限り家賃が入り続けます。所有者が定年退職をしてもその構図は変わらないため、公的年金に上乗せできる年金代わりになります。

また、万が一所有者が亡くなったとしても家族には収益を生み出すマンションが残されるため、生命保険のように残された人たちの生活を支えてくれます。

3-2.投資用マンションのデメリット

投資用マンションのデメリット、もしくはリスクと考えられることを3つ紹介します。

空室になると収入はゼロになる

投資用マンションは入居者がいなければ家賃を支払う人はいません。空室になると家賃収入は途絶えてしまうため、空室になりにくい物件にすることが重要です。

最も効果的なのは、立地条件のよい物件を選ぶことです。都心から近い、交通アクセスに恵まれているといったように利便性を重視する単身者のニーズに応える物件であれば、空室リスクを抑えることができます。

家賃滞納のリスクがある

家賃を滞納されてしまうと、入居者がいても家賃収入はゼロになってしまいます。家賃滞納は人災なので、入居者の審査をしっかり行うことでリスクを軽減できます。管理会社に管理を委託している場合は管理会社が審査も行うため、支払い能力に問題のありそうな人が入居者しないよう、トラブルの予防が期待できます。

また、滞納が発生しても家賃を立て替え払いしてくれる家賃保証サービスもあり、家賃滞納リスクの回避に効果的です。

自然災害のリスクがある

日本は自然災害が多く、2024年の元旦に発生した能登半島の地震も記憶に新しいところです。不動産は現物資産なので、地震や台風といった自然災害によってダメージを受けてしまうことも留意すべきリスクです。

1981年に耐震基準の改正が行われており、改正後の建物については新耐震基準となり地震に対して一定の強度が確保されています。中古マンションの物件選びではまず、新耐震基準の建物であるかは重要なチェック項目です。

もちろん新耐震基準であっても万能ではなく、能登半島の地震では新耐震基準の建物であってもダメージを受けた事実があります。こうした万が一の災害に備えるには、保険が有効です。火災保険に加入し、地震保険の特約をつけておくことでこうした自然災害のリスクをヘッジすることができます。

4.投資用マンションに自分で住むのはあり?

入居者がつかず空室になるくらいなら所有者自身が住む、ということは物理的には可能です。しかし、不動産投資ローンの返済中だと契約違反になるため、金融機関との協議が必要になります。一括返済を求められることも考えられますが、こうしたローンの問題を解消すれば自分で住むのは「あり」です。

ただし、完済後であっても入居者がついている場合は所有者の都合だけで退去させることはできないので、注意が必要です。

5.居住用マンションを投資用にするのはあり?

前項とは逆に、居住用として購入したマンションを投資用にすることは可能なのでしょうか。これもローンとの兼ね合いがあり、返済中だと契約違反になるため金融機関の承諾なしに投資用にすることはできません。

転勤などやむを得ない事情で引っ越しをする場合は、購入したマンションを他人に貸し出すといったことも可能ですが、この場合も金融機関との協議が必要です。

6.両者の違いをしっかり理解した上で物件選びを

同じマンションであっても居住用と投資用とでは多くの違いがあることがお分かりいただけたと思います。不動産投資を始めたいとお考えの方は、両者の違いをしっかりと理解した上で投資用マンションの物件選びをするようにしてください。

投資用マンションという、収益物件を持っておくことの一番のメリットは、本業の収入に加えて安定した収入が毎月、何十年に渡って得られることです。ローンの返済で、当面の間は毎月支出もありますが、完済後は家賃がほぼそのまま収入になります。

投資用マンションを保有しておくと、定年後も年金に加えて毎月家賃収入が得られます。老後の生活では大きなメリットになるでしょう。

関連記事:不動産投資成功の鍵は銀行融資にあり!融資審査の攻略法