更新日 :

資産形成

ボーナスを投資に回すべき理由とは?貯金のみのリスクや初心者向きの資産運用法

ボーナスはまとまった収入ですが、それをそのまま貯金(預金)に回している人は多いのではないでしょうか。しかし、超低金利時代においてそれは「保管」でしかありません。将来のため、老後のためにもボーナスというまとまったお金はしっかりと増やしたいところです。

そこで本記事では、多くの日本人がいまだにボーナスを貯金に回してしまっている現実を浮き彫りにしつつ、知っておきたい税金の優遇制度とおすすめの資産運方法を3つ紹介します。

ボーナスだけでなく、これまでに多くの現金資産を貯金に回しているという人も、ぜひお読みください。

目次

1.ボーナスの使い道は「貯金・預金」が1位

日本人のボーナスの使い道に関する完全な統計は存在しません。しかし、各企業が行っているアンケート調査などから、ある程度の傾向をうかがい知ることは可能です。

ボーナスの使い道についてはさまざまな企業や機関がアンケート調査を行っていますが、おおむねどの調査でも同様の結果が出ています。

そして各調査結果で共通しているのが、貯金や預金、貯蓄が第1位になっていることです(野村アセットマネジメント、株式会社ジェイック、マイナビなど)。他にも同種のアンケート結果がありますが、そのほとんどで貯金や預金、貯蓄が第1位となっています。

1-1.どれくらいの割合を貯蓄に回している?

それでは、ボーナスのうちどの程度の割合を貯金や預金、貯蓄に回しているのでしょうか。株式会社マイナビが調査した結果には、「貯蓄と消費の割合」に関する回答が掲載されています。

以下が、その結果です。

最も多いのは「7:3」で17.1%、次に「5:5」で15.9%、そして「8:2」が14%です。これらを総合すると、多くの人が少なくとも半分、さらにそれ以上の比率を貯蓄に回していることが分かります。

日本人は投資よりも貯蓄を好む国民性だといわれますが、この調査結果を見てもその傾向をはっきりと観察できます。

2.預金ではお金を増やせない

1900年頃までの日本では、普通預金の金利が3%弱、定期では6%強ありました。銀行に預けておくだけでも資産運用の効果は十分見込めました。しかしバブル崩壊後、景気立て直しのために行われた金融緩和政策の結果、銀行金利は大きく下がりました。

1999年には当時の速水日銀総裁による、いわゆる「ゼロ金利政策」となり、2016年の1月には、黒田日銀総裁による「マイナス金利政策」が実施されるに至ります。2024年の3月には植田日銀総裁がマイナス金利の解除を実施しましたが、依然として金利は1%を大きく下回ったままです。

ほとんど金利のつかない今、銀行に預け続けたままでは、お金が増えることはありません。

3.一部を資産運用に回したほうがいい理由

ボーナスのすべてを資産運用に回すことには抵抗があるかもしれませんが、その一部だけでも資産運用に回すことをおすすめします。これには大きく2つの理由があります。

3-1.貯金、預金では今後も資産増が期待できない

すでに述べたように、日本は超低金利が続いています。マイナス金利を解除しても超低金利であることは変わりなく、当面この状況が続く見通しです。そうなると貯金、預金で資産を増やすことは期待できず、資産運用によって増やした人との経済格差が生まれてしまいます。

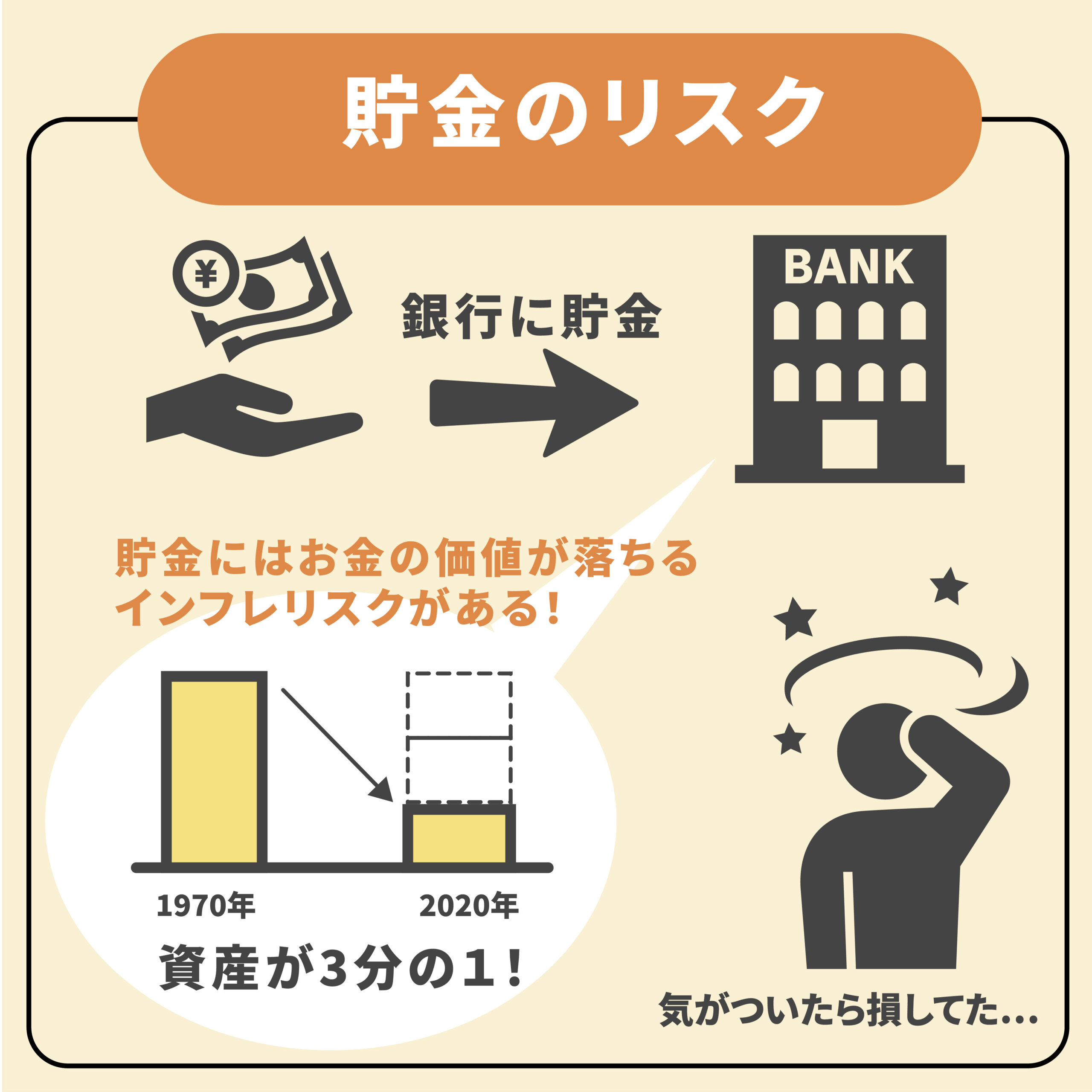

3-2.貯金だけだと実質的な価値が目減りする恐れがある

2022年以降、世界的にインフレが進行しています。インフレが進行すると貨幣の相対的な価値が低下するため、仮にインフレが10%進行したとすると、100万円の預金は実質的な価値が90万円分になります。

日本でもインフレはじわじわと進行しており、2024年4月に発表された消費者物価指数は前年同月比で2.9%の上昇となりました。理論的には100万円の価値が前年同月と比べて97万1,000円分になったことになります。

今後もインフレが進行すると仮定すると、預金金利よりもインフレ率が上回り、実質的な価値が目減りしてしまいます。

4.初心者でも始めやすい資産運用法

預貯金だけ、つまり現金だけで資産を保有していることにはリスクがあることをお伝えしました。そこで、初心者も始めやすいおすすめの資産運用法と、知っておきたい税優遇の制度について紹介します。

4-1.NISAやiDeCo

NISAやiDeCoはいずれも資産運用法ではなく、税優遇制度です。NISAは最大1,800万円までの運用益が非課税になる制度で、iDeCoは老後資金のために積み立てをすると、掛金が全額控除となるだけでなく運用益が非課税になるなどの優遇制度です。

特にNISAは2024年1月から制度が大幅に拡充され、「新NISA」と呼ばれて旧NISAと区別されています。本格的な資産運用を非課税で行うことが可能なので、株式や投資信託などでの運用を考えている人は、ぜひ活用したいところです。

4-2.個人向け国債

個人向け国債は、日本政府が発行している債券(国債)を個人向けに販売している商品です。元本保証のため安全性が高く、その一方で定期預金の金利と比べると利回りが高いため安全性を重視するのであれば組み込みたい資産運用法です。

当記事作成時点で販売されている第170回「変動10」の金利は、0.57%です。1%には及ばない利回りですが、預金金利よりは高いため、元本保証のなかで利回りが高い運用商品を探しているのであればおすすめです。

4-3.投資信託

投資信託は、投資家から集めたお金をプロが運用し、その運用益を還元する商品です。株式や債券、不動産など、運用対象ごとにさまざまな銘柄があります。

例えば、株式運用型のなかにも、国内型、海外型、国内と海外をミックスしたタイプなどさまざまです。すべての銘柄に共通しているのは、多くの投資対象を組み合わせているため、リスク分散の効果があることです。

日経平均株価と連動する銘柄の場合、日経平均株価を構成している225銘柄に分散投資しているのと同じ効果が得られます。米国の株価指数であるS&P500であれば、構成している500銘柄への分散投資といった具合です。

こうした市場の指数と連動する投資信託はインデックス型と呼ばれ、リスクの分散を図りながら市場全体の成長(経済の成長)を資産増加につなげられるとして人気を集めています。

なお、証券取引所に上場している投資信託はETFと呼ばれ、いずれも何らかの指数と連動するインデックス型です。証券取引所の取引時間であればリアルタイムで取引ができる上に信託報酬(手数料)が安い銘柄が多いため、投資信託での資産運用をする際にはETFも検討したいところです。

4-4.不動産投資

不動産投資も、有効な資産運用法です。個人向け国債や投資信託と比べると規模の大きな投資に見えるかもしれませんが、融資を利用すれば物件価格の2割程度の自己資金で購入することも可能です。

「衣食住」は人間が生活していく上で欠かせない3要素ですが、不動産はその一角である「住」への投資です。そのため景気変動の影響を受けにくく、物件選びを間違えなければ長期にわたって安定的な家賃収入が期待できます。

ただし、不動産であれば何でも成功できるわけではありません。入居者が集まりやすいエリアで、入居者から支持されやすい物件である必要があります。日本全国では空き家が800万戸以上もあるのですから、物件選びを間違えると空室に悩まされることになります。

そこでおすすめなのが、東京など大都市圏の都心もしくは都心近くにある中古マンションです。大都市圏の新築マンションは価格高騰が深刻なので、値ごろ感のある中古マンションがおすすめです。

中古マンションには「古さ」という最大の弱点がありますが、今ではリノベーションによってそれを補うことができます。しかもリノベーションであれば他の物件との差別化をしやすく、画一的なコンセプトになっている他のマンションとは違う「オンリーワン物件」を創り出すことも可能です。

これからの不動産投資では「都心+中古マンション+リノベーション」のビジネスモデルがおすすめです。

5.預金だけではお金の価値が減ってしまう時代

貯金は元本保証なので安全だと思われがちですが、実はそうではないことをお分かりいただけたと思います。額面の金額が減るわけではなくても、実質的な価値が減ってしまうのは考慮すべきリスクです。

資産運用はそのリスクへの有効な対策となりますし、うまく運用すれば豊かな生活、豊かな老後が手に入ります。運用期間が長ければ長いほど効果は大きくなるので、まずはボーナスの一部からでも資産運用を検討してみてください。