不動産投資で法人化したほうがいい境目は?メリットや注意点も併せて解説

不動産投資で事業規模が大きくなってくると頭に浮かぶのが、法人化です。不動産投資を法人化することには節税をはじめとするメリットがあるため、税負担の観点からも法人化を検討する投資家は多くいます。

しかし、不動産投資の法人化には注意点もあります。これまで個人で不動産投資をしてきた人が法人化するとメリットのほうが大きくなる境目と併せて解説します。

目次

1.不動産投資の法人化とは?

不動産投資は事業なので、個人と法人のどちらでも手がけることができます。不動産投資の初心者は1戸からスタートするのが一般的なので、その場合は個人として事業を始める人が大半でしょう。しかし、その後不動産投資事業が順調に推移し、所有物件数が多くなってくると税負担も大きくなります。

そこで、事業の主体を個人ではなく新規に設立する法人(つまり会社)にしたほうが税負担が軽くなることに目をつける人が出てきます。どちらのほうがメリットが大きいかを精査した結果、新たに設立した会社に不動産投資の事業を移行すると、それは不動産投資の法人化です。

2.不動産投資で法人化するメリット

不動産投資で法人化すると、節税をはじめとするメリットがいくつかあります。特に節税についてはメリットが大きいので、その点を含めて解説します。

2-1.節税効果を得やすい

個人で不動産投資をした結果利益が発生したら、それは所得税の課税対象です。一方で法人が不動産投資によって利益を上げた場合、それは法人税の課税対象です。同じ不動産による利益であっても、事業の主体によって適用される税金が異なります。

こちらは、所得税の税率一覧です。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

所得税には累進性があるため、所得が高くなるほど税率も高くなります。年間の所得が4,000万円を超えると、最高税率の45%が適用されます。

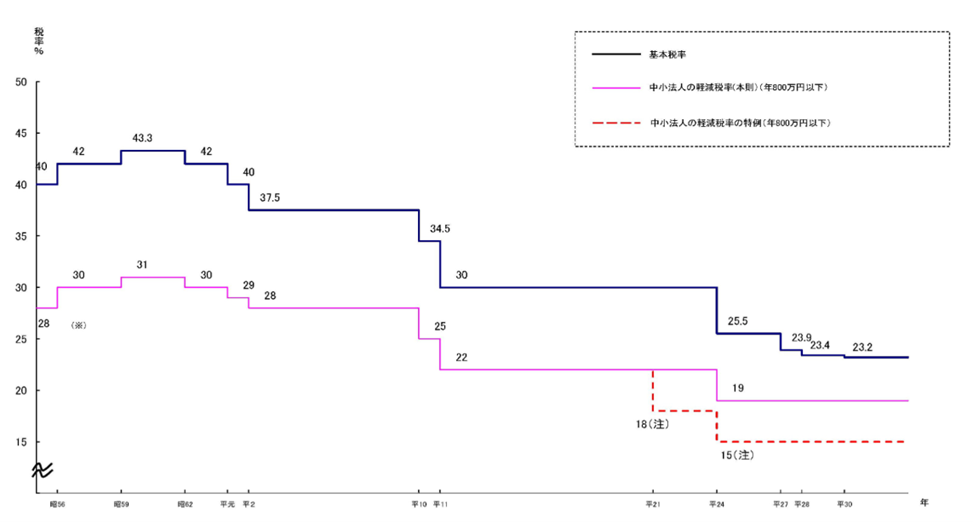

これに対して、法人税の税率も見てみましょう。こちらは財務省が公開している、法人税率の推移です。

最も高い基本税率であっても、最高税率は23.2%です。最高税率を比較すると、所得税と法人税には倍程度の差があります。つまり、不動産収入が大きくなるほど最高税率が低い法人税を適用したほうが税負担を軽くできる可能性が高くなります。

2-2.資金調達がしやすい

一般的に、法人と個人では法人のほうが金融機関から融資を受けやすい傾向があります。法人は登記によって基本的な情報が公開されていることや、決算資料によって経営状態が透明化されているなどの理由から審査では有利になります。

不動産投資の成否は資金調達にかかっているといっても過言ではないほど、金融機関との関わりが重要です。その意味で金融機関から高い評価を得やすくなることは、法人化の大きなメリットです。

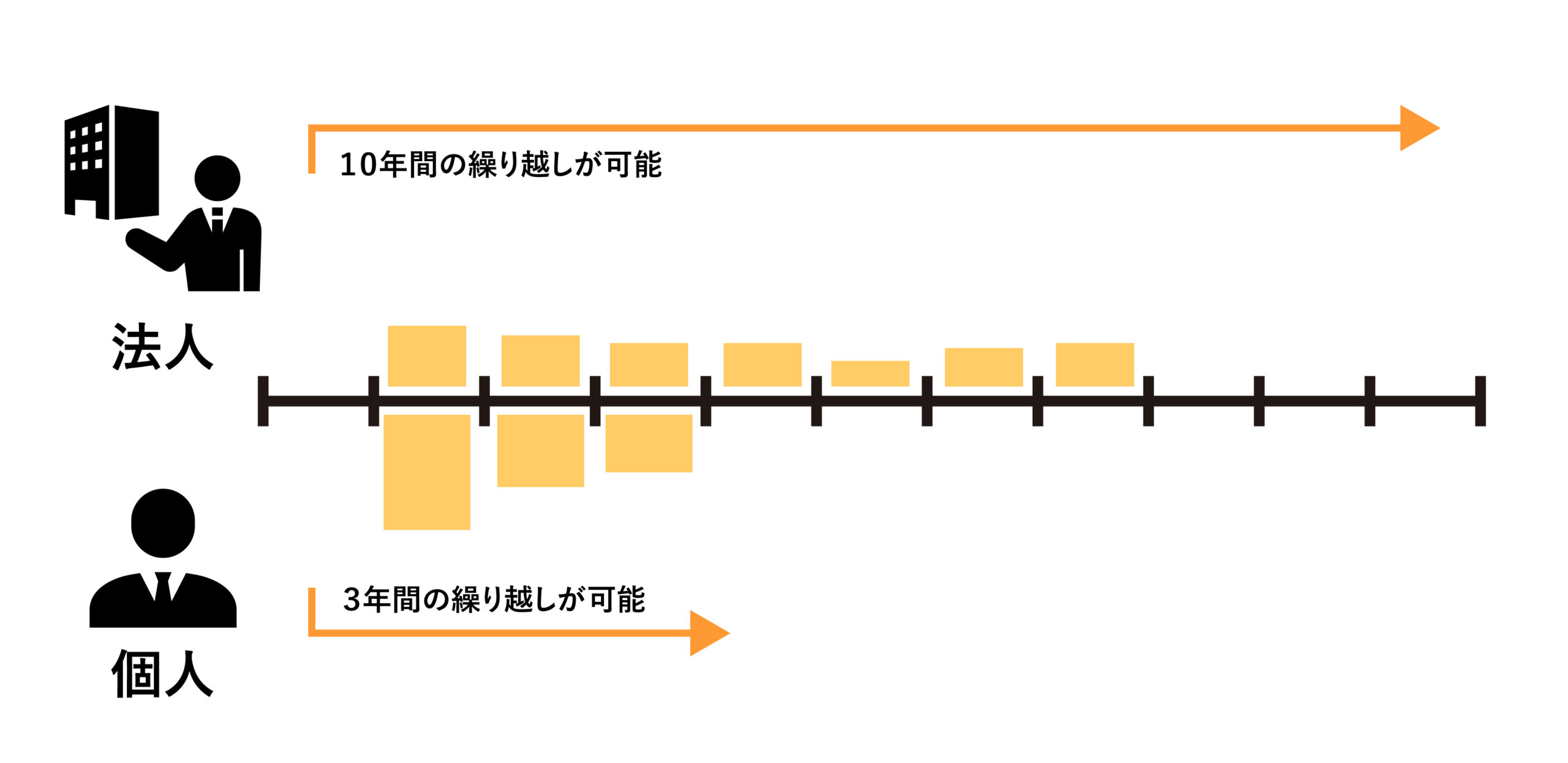

2-3.赤字を10年間繰り越せる

不動産投資で法人化すると、会計上の赤字を10年間繰り越すことができます。単年だけで黒字が出たとしても過去に赤字がある場合、その赤字を繰り越せば当期の課税対象所得が減るため、節税になります。

個人の場合、繰り越せる期間は翌年以降3年間です。そのため、法人化すると節税効果が大きくなります。

2-4.減価償却をするかどうか選べる

不動産における減価償却とは、建物部分の会計上の経費です。建物は時間が経つにつれて劣化するため、その価値が目減りした分を経費として計上することができます。

個人で不動産投資をしている場合は強制的に減価償却をする仕組みになっているため、売却時には減価償却によって価値が低くなった状態で売却額との差額が売却益となります。つまり、減価償却の分だけ利益額が大きくなってしまいます。

法人化をしている場合は減価償却の有無や、減価償却費の金額を自由に設定できます。減価償却をしないように設定していると売却益が小さくなるため、売却益に対して発生する税金の節約になります。このように、減価償却をしたほうが得なのか否かによって設定を選べるのも、法人化によって得られるメリットです。

3.不動産投資で法人化する時の注意点

メリットの次に、不動産投資で法人化する際に知っておくべき注意点について解説します。利益が大きいほど法人化のメリットは大きくなりますが、逆の場合はデメリットのほうが大きくなる点に留意してください。

3-1.法人の設立・維持には費用がかかる

新たに法人を設立し、それを維持するにはコストが発生します。例えば法人設立にあたっては司法書士への報酬、会社を維持していくには税理士への報酬などがかかります。

また、個人として所有していた不動産を法人に移行するためには個人と法人間の不動産取引をすることになります。この際に印紙税や登録免許税なども必要になるため、これも法人化のコストです。これらのコストを支払っても見合うことなのかを十分に精査する必要があるでしょう。

3-2.長期保有不動産の売却益にかかる税率優遇がない

不動産を売却して利益が発生した際には、別途所得税が発生します。この場合の税率は所有期間が5年を超えているか否かで異なり、5年超の長期譲渡所得の税率は20%、5年未満の場合は短期譲渡所得となり、税率は39%です(それぞれに復興特別所得税2.1%が発生)。

所有期間が5年を超えると税率が約半分になるので長期保有のメリットを享受できるのですが、これが適用されるのは個人のみです。法人は長期・短期の区別がないため、税率は一律で29.74%です。不動産を長期保有している場合の譲渡所得税は、個人の方が低くなります。

3-3.赤字でも税金が発生する

法人化費用は、法人設立時に一度だけ発生する費用です。しかし、法人は設立後も維持費が発生します。仮に設立した法人が赤字であっても、法人税均等割が発生するため、毎年7万円が必要になります。

「赤字なら税金は発生しない」というわけではないので、注意が必要です。

4.不動産投資で法人化が有利となる境目

個人の所得税と法人の法人税には、最高税率に大きな差があります。法人税の最高税率は23.2%なので、所得が大きくなって所得税率が24%よりも大きくなるところが、法人化したほうが有利になる境目です。

それでは、先ほど紹介した所得税の税率一覧を再度見てみましょう。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

所得額が899万円までであれば、所得税率は23%です。辛うじて法人税の最高税率よりも低いので、境目となるのはこれ以上の所得額です。所得が900万円を超える部分、上記一覧表で色を変えている部分は、税率が23.2%を超えています。つまり、年間の所得が900万円を超える人は法人化したほうが税率は低くなります。

5.法人化の判断は、メリットとデメリットを天秤にかけて

ゼロから始めた不動産投資で法人化を検討するというのは、ある意味では順調に規模が拡大していて成功していることの証しともいえます。不動産投資家としてさらなる拡大を目指すか、節税目的でシビアに比較検討するかといったように目的はさまざまですが、不動産投資の法人化は「したほうがいい場合」と「そうでない場合」があります。

メリットとデメリットを天秤にかけて、トータルでメリットのほうが大きいと判断できたら、法人化に向けて具体的な行動を始めてもよいでしょう。

関連記事:不動産投資「5棟10室」のメリットとは?知っておきたいデメリットや判定例も