長生きリスクとは?「長生き」をリスクにしないためにできる4大対策

人生100年時代といわれる今、長生きすることが珍しいご時世ではなくなりました。長生きは長寿ともいわれ、幸せの象徴でもあったのですが、老後のお金の問題を考えた時にそれは幸せではなくリスクだと考えられるようにもなってきています。

本来は幸せであるはずの長生きがリスク、不幸であってはなりません。そこで本記事では、長生きリスクとは何かを解説し、長生きを人生のリスクにしないためにできることを紹介します。

目次

1.伸び続ける平均寿命

すでにご存じの方も多いと思いますが、日本は世界有数の長寿大国です。しかも日本人の平均寿命は延び続けており、今後さらに長生きする人が多くなることは確実です。

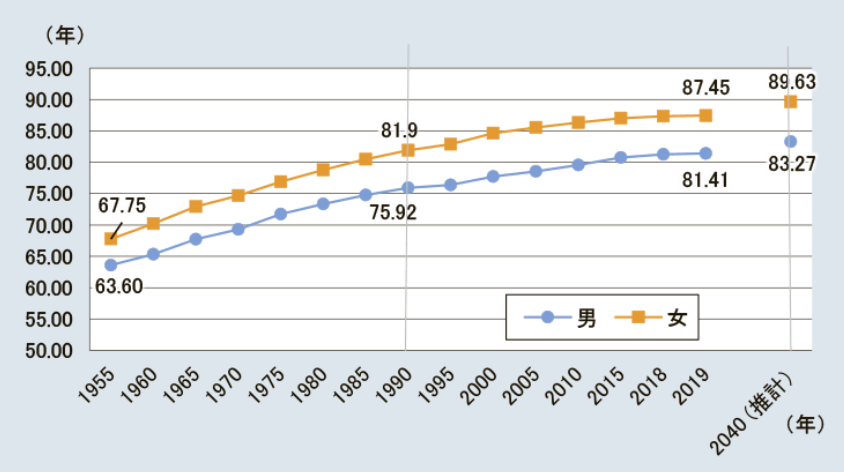

こちらは、厚生労働省が発表した日本人の平均寿命推移です。

1955年時点では60歳代だった平均寿命が男女ともに延び続け、2040年には80歳を優に超えると推計されています。

なお、2022年(令和4年)のデータでは、日本人の平均寿命は男性が81.95歳、女性が87.09歳となっています。上記グラフは2019年までのデータですが、その後も平均寿命が延び続ける傾向は変わっていません。

2.長生きリスクとは?

長寿は喜ばしいこと、幸せなことであるとされてきましたが、近年では長生きそのものがリスクであるとの論調が強くなってきています。その理由を3つのポイントで紐解いていきたいと思います。

2-1.経済的なリスク

長生きをすると、それだけ多くの生活費がかかります。生きていると食事をしますし、余暇にもお金を使います。また、医療費も必要になることから、長生きすると経済的なリスクが増大するといわれています。

かつて大きく注目された「老後2,000万円問題」も、老後を迎えてからの30年間で2,000万円が不足することを指摘したことが発端となった騒動でした。すでにこの問題は試算の条件が極端だったことや状況が変化したことを受けてあまり注目されなくなりましたが、老後に向けてまとまった備えをしておかなければ安泰ではいられないと感じた人は多かったことと思います。

2-2.健康的なリスク

人は高齢になると健康を維持することが難しくなる傾向があります。生活習慣病や認知症など、高齢者に多い症状によって老後の生活を楽しめない人は少なからずいます。加齢による影響を避けられる人はいないので、健康面でのリスクはすべての人に当てはまるものです。

2-3.精神的なリスク

老後は社会との接点が少なくなり、孤独を感じる人が多くなります。パートナーがいる人であっても死別などで失うことはありますし、子どもたちが独立して独り暮らしになる人も少なくありません。こうした状況の変化によって孤独を感じ、精神的な負担が大きくなることも長生きに伴う副産物のようなリスクといえます。

3.老後に必要なお金

多くの人にとって老後の生活費は、公的年金を基本に考えることになります。そうなると、本当に年金はもらえるのか、もらえるとしてもいくらになるのかという点が重要になってきます。

そもそも日本の年金制度は、20歳以上の国内居住者全員が加入する国民年金(基礎年金)と、会社などに勤務する人が加入する厚生年金の「2階建て」を基本としています。そして、国民年金は掛け金も受給額も定められており、現在は月額1万6,980円(令和6年度)を負担し、65歳から月額6万8,000円(令和6年度)を受け取る制度となっています。

一方、厚生年金は雇用主が半額負担しますが、月額給与の18.3%を定率で負担し、掛け金に応じた金額を65歳から受給します。その平均は15万円前後と言われており、個人事業主など国民年金のみの人の平均受給額は月額で5万6,000円、厚生年金加入者は月額合計で平均14万4,000円です。

この年金制度が、そもそも破綻するのか否かということですが、年金制度は、それ自体の掛け金のほかに、国からの税金でも支えられており、超大規模自然災害や戦争級の異常事態が生じて、日本そのものが滅ぶということにでもならない限り、完全に破綻する可能性は低いでしょう。

しかし、すでに年金の受給開始年齢は60歳から65歳に引き上げられており、今後もそういった受給開始年齢の引き上げや、受給額の減少などが起きないとは限りません。むしろ、景気が今よりも冷え込んだり、少子高齢化がさらに進んだりした場合は、そうなる可能性は高くなります。

4.長生きリスクに備える方法

長生きをリスクではなく幸福にするために、今からできることがあります。幸せな老後を長く送るためにも、この4つの方法をしっかり実践していきましょう。

この中でも特に重要なのが、4つめの金銭的なリスクを抜本的に軽減するための資産運用です。

4-1.健康寿命を延ばし、参加コミュニティを増やす

先ほど健康的リスクと精神的リスクについて解説しました。これらのリスク対策として、健康寿命を延ばすことはとても重要です。食生活や生活習慣をチェックし、健康的な生活を心がけましょう。

また、高齢になると社会との接点が少なくなりがちです。地域のコミュニティや趣味のサークルなど、人との関わりを積極的に持って潤いのある日々を過ごしたいものです。

4-2.終身年金保険や個人年金保険を活用する

老後のお金に関わる不安は、できるだけ取り除いておきたいところです。お金の心配がなければ生活を充実させやすいですし、健康面や精神面での満足度も向上するはずです。

そこで活用したいのが、終身年金保険や個人年金保険など、公的年金以外の「自分年金」です。公的年金だけで老後の生活費をまかなうのは難しいので、こうした自助努力によって少しでも年金の上乗せをして老後資金を確保しましょう。

4-3.年金の繰り下げ受給を検討する

公的年金の受給開始年齢は65歳ですが、実はこの年齢は自分の意思で遅くすることができます。遅くするほど年金の受給額が増える仕組みになっており、増額率は「繰り下げた月数×0.7%」です。最大75歳まで繰り下げることが可能で、その場合は84%の増額になります。

65歳時点でもまだ現役の人は多いですし、再雇用などで働き続ける人は少なくありません。その場合は年金の受給開始を繰り下げて、受給額を増やすのもひとつの手です。

4-4.早めに資産運用を始める

老後のために資産運用を、という趣旨の記事や動画はネット上にあふれています。新NISAの開始を契機に資産運用への関心は高まっており、老後のために資産運用をしようと考えている人は多いのではないでしょうか。

資産運用には、さまざまな方法があります。そのうち老後への備えとして有効性が高い方法を3つ厳選して紹介したいと思います。

4-4-1.インデックス投資

インデックスとは指数のことで、市場全体の動きを示す平均値です。例えば、日経平均株価は日本を代表する225銘柄の動向を示す株価指数、TOPIXは東京証券取引所の全銘柄の株価指数といった具合です。

インデックスの中でも株価指数は経済成長とともに上昇します。世界経済は長期にわたって緩やかな成長を続けているため、全世界株式型のインデックス投資信託などに投資をすると、経済成長を資産形成につなげることができます。

市場全体の動きが対象なので個別銘柄の動きによる影響を受けにくく、リスクの分散性に優れていることも長期投資向きです。

4-4-2.高配当ETF投資

ETF(上場投資信託)の中には、高配当株だけを「詰め合わせパック」のようにした商品があります。全体的に高配当ETFは3%台から5%台程度の配当金利回りが見込めるため、積立投資で保有口数を増やしていくと、老後の定期収入になります。

例えば米国の高配当ETFとして人気のSPYDは、2024年4月時点の配当金利回りが3.83%です。1,000万円分を保有すれば年間の配当金は約38万円、月単位に換算すると約3万2,000円の収入になります(いずれも税金は考慮していません)。

4-4-3.不動産投資

長生きリスクへの対策として、3つめに紹介するのは不動産投資です。アパートやマンションを所有し、家賃収入や売却益を狙うビジネスモデルです。

不動産投資が長生きリスクへの対策として有効だといえるのは、家賃収入が長期的かつ安定的な収入になるからです。しかも不動産の購入時にはローンが利用できるため、物件購入費用の全額がなくても始めることができます。現役世代のうちに物件を購入し、家賃収入をローン返済に充てるようにすれば、老後になった頃には返済義務のない収益不動産が手に入ります。

サラリーマンなど収入が安定している人はローンの審査に通りやすいため、こうした職業に就いている人はその強みをいかすこともできます。

物件選びやローンの組み方などには専門的なノウハウが必要になりますが、不動産投資に強い不動産会社をパートナーとして味方につければ、プロの知見で生涯の収入源となる不動産物件と出会える可能性も高くなります。

5.長生きはリスク、不幸にあらず

長生き自体は素晴らしいことですが、それをリスクと考えなければならないのは残念なことです。

しかし、お金の問題はお金で解決できます。資産家など特別な立場にある人ではなくても、時間をかければ老後に備えることが可能です。まずはできることから始めて、「老後に備えている」という事実を実感できるだけでもメリットがあるのではないでしょうか。

関連記事:老後破産のないシニアライフのために今からやっておくべき5つの対策