ほったらかし投資におすすめの5大投資方法と注意点。向いている人物像5タイプも

将来のためにお金を作っておきたいけれど、投資に関する知識がないという方には、ほったらかし投資がおすすめです。ほったらかし投資にはいくつか種類があるため、ご自分のライフスタイルや性格に合ったものを選べば、ストレスなく資産形成を行えます。

本記事では、ほったらかし投資のしくみや5つの投資方法と注意点、ほったらかし投資に共通したメリット・デメリットなどとあわせて、ほったらかし投資に向いている5つの人物像についても解説します。

目次

1.ほったらかし投資のしくみ

ほったらかし投資とは、利益が発生する環境を整え、放置していても自動的に資産が増えるようにする投資方法のことです。貯金とは違って「投資」ですので、選択した投資方法によるリスクはありますが、利益や損失の振れ幅が少なく、比較的、堅実な結果につながりやすいという特徴があります。

ほったらかし投資には株式投資・投資信託・不動産投資など、さまざまな方法がありますが、「無難」で「失敗しにくい」タイプの投資方法を、まとめて「ほったらかし投資」と呼んでいます。

1-1.ほったらかしなのに資産が増える主な理由

どのほったらかし投資でも、その道のプロが管理・運営をしますので、投資家は基本的に「お任せ」するだけです。プロは、よく検証された運営方法を用いて、効率的に資産を守り増やすためのノウハウがありますので、基本的に大きな失敗をしにくい傾向があります。

例えば、投資信託の場合は、投信の専門家であるファンドマネージャーが運用します。株価の変動に合わせて売り買いをするなどの資金運用でプロが成果を出してくれますので、投資家が自分で運用する必要がありません。

不動産投資の場合は、投資物件を購入するところまでを投資家が受けもち、賃貸経営が始まったら、不動産管理のプロに運営・管理を一任します。パートナー会社によっては物件選びの段階から管理運営まで、プロが伴走・アドバイスをしてくれるところもあります。

このように、「ほったらかし投資」では、実際の運用はその道のプロが行うため、投資のための勉強時間・知識・ノウハウがなくても、自分でやるよりも成功率の高い投資ができるのです。

2.ほったらかし投資におすすめ 目的別5大投資方法と注意点

近年、日本では「貯蓄から投資へ」というスローガンのもと、非課税で投資できる制度を推進しており、安心して資産が増やせる方法として「ほったらかし投資」という言葉が注目される理由にもなりました。

本章では、ほったらかし投資として人気のある投資方法を、資産形成の目的別に5つにまとめました。また、それぞれの投資方法の注意点もあわせて解説しています。

- コツコツ資金づくり NISA

- より安全にほったらかせる つみたてNISA

- 老後資金ならば iDeCo

- プロやAIに全部お任せ 投資信託・株式投資

- お金も不動産も同時に所有 不動産投資

2-1.コツコツ賢く資金づくり NISA

株式投資で資産形成をする場合に有利なのがNISAです。NISAとは、カンタンに言えば、決められた投資枠内であれば、そこから得た利益や配当が非課税になる制度です。本来であれば、株の配当などには20.315%の税金がかかりますが、NISAを利用すればこれがゼロになります。

現在、NISAはこの投資枠を1人年間240万円もらえ、そこから得た利益や配当金には最大で1200万円分まで税金がかかりません。そのため、株価の高騰などで大きな利益が出たとしても、税金の心配をせず、のびのびとした気持ちで資産形成ができます。

2023年(令和5年)までの従来型は、NISAとつみたてNISAのどちらかしか選択できませんでしたが、2024年(令和6年)からは、つみたてNISAとNISAの併用ができるようになります。NISAの投資先、投資額は自分で決められます。

【注意点】

NISAは、利益が出たときは非課税の恩恵が受けられますが、損失が出たときの税制上の救済措置がありません。NISAはもともと非課税ですので、黒字でも赤字でも税金ゼロという点では同じなのですが、事業のような赤字の繰り越しをする制度がないため、株価が下がるとマイナスが出たままになってしまいます。

マイナスを補填するためには、保有株を売却して成長しそうな株を購入し、トータルでプラスにしていくしかないため、銘柄選びがうまくいかないと「ほったらかし投資」ではなくなってしまいます。

このような特徴があるため、NISAは長期保有を前提にコツコツ投資資金を増やしつつ、配当金も含めた利益を得られる銘柄を探せる方に向いています。

2-2.より安全にほったらかせる つみたてNISA

同じNISAに、つみたてNISAというものもあり、こちらは投資信託を年間120万円まで購入できる枠が使え、利益が出ても非課税のまま長期保有(2024年からは無期限)できます。

NISAと同じく、つみたてNISAも投資額は全額税金控除されますが、つみたてNISAの投資先は金融庁が承認した銘柄だけというのが他の投資信託と違うところです。

このような銘柄を投資信託にすると、長期的な安定株主を増やすことにつながり、結果的につみたてNISAに入っている株価が急落しにくくなるというプラスの効果をもたらします。そのため、つみたてNISAは投資に対する不安感が強い方でも、比較的チャレンジしやすい投資方法といえます。

従来型は、NISAとつみたてNISAのどちらかしか選択できませんでしたが、2024年(令和6年)からは、つみたてNISAとNISAの併用ができるようになりました。つみたてNISAだけを選択した場合の非課税保有枠は、最大で1,800万円にまで広がっています。

【注意点】

つみたてNISAは金融庁が承認した銘柄だけを投資信託にしているので、ご自分で保有したい銘柄が投資信託の中に入っていない場合は、前項のNISAを併用するしかありません。これからNISA口座を開く方は、ご自分が投資したい商品がある金融機関を選んでからすすめると、スムーズです。

運用はプロのファンドマネージャーがしていますし、金融庁が銘柄を厳選しているわけですから、大きな痛手を負うようなものはふくまれていない傾向にあるものの、全くのリスクなしということにはなりません。それでも、長期の運用期間の間には一時的にマイナスが出ても、最終的には良い結果になる傾向があります。

また、運用結果がプラスマイナスゼロであったとしても、つみたてNISAをしている間は、投資額全額が所得税と住民税の控除になりますので、最終的にはお得だともいえます。そのため、つみたてNISAは、出来る限り安全で手のかからない投資を、積み立て式でやりたいという方に、とても適しています。

2-3.老後資金ならば iDeCo

iDeCoは正式名を個人型確定拠出年金といい、個人で加入し、将来の年金を自分で運用して増やすものです。運用する金融商品はそれぞれの金融機関が預貯金・保険商品・投資信託など、さまざまなラインナップで用意していますので、その中から選択します。

運用に自信がなく不安な方には、元本保証型の商品もあります。投資額は全額が所得控除の対象になるため、iDeCoをしていると、所得税と住民税が安くなります。運用利益に対しては非課税ですので、安心して老後資金の準備ができます。

【注意点】

個人で年金を作るタイプの投資ですので、原則として60歳になるまで引き出しができません。掛け金は5,000円から自分で決めることができ、年一回、金額の変更ができます。

職業によって掛け金の限度額が違い、自営業>会社員>専業主婦>公務員の順番に、限度額が小さくなります。サラリーマンの方は、企業によっては厚生年金とは別に、企業型iDeCoが用意されている企業や、個人のiDeCoを許可していない企業もあります。iDeCoでほったらかし投資を検討している方は、先にお勤め先の年金制度の確認が必要です。

また、iDeCoの金融商品は、口座を開設する金融機関によって違うため、商品をよく比較してから口座開設をしてください。一度口座を作ってから別の金融機関でかけなおすのには、手続きなどに大変な手間がかかるので注意が必要です。

投資をはじめる理由のメインが老後資金なのであれば、退職するまで毎年の所得税と住民税が安くなり、利益が出ても非課税なiDeCoは、最適といえます。

2-4.プロやAIに全部お任せ 投資信託・株式投資

国による非課税制度は利用せずに「ほったらかし投資」を希望する場合は、投資信託や株式投資を投資のプロやAI、ロボットにお任せする方法があります。また、NISAやiDeCoの非課税枠を超えた部分を、この方法でほったらかし投資にすることもできます。

投資信託はプロが投資先を選別して運用を代行してくれますので、投資家は適切な金融機関と金融商品を選んでしまえば、あとはお任せになります。特に、日経平均などの指数に連動させるインデックス投資であれば、少額からはじめられますので、初心者でも安心してスタートできます。

株式投資は、個別銘柄の売買による利ざやを稼ぐか、配当による利益を求める投資方法ですが、これをロボットやAIに任せて「ほったらかし投資」にできます。

原則として自動売買の仕組みを提供している証券会社や金融機関を選ぶ必要がありますが、売買のタイミングを指定しておけば、指定通りに売り買いをしてくれます。

【注意点】

投資信託・株式ともに、NISAやiDeCoのような非課税枠がありませんので、利益に対して20.315%※の税金が課せられます。

利益の2割が取られる代わりに、大きな利益が出ても税率が変わりませんので、トータルで1800万円以上の投資結果を望んでいるのであれば、プロ・AI・ロボットに任せた投資も検討してみる価値があります。

※基本的には配当金と譲渡益それぞれに所得税15%、住民税5%で合わせて20%。2037年12月末までは、これに復興特別所得税が加わり、合計20.315%

ただし、利用するシステムはご自分で勉強をして適切に動かす必要があり、万が一、操作を間違った場合でも自己責任になります。

2-5.お金も不動産も同時に所有 不動産投資

不動産投資とは、人に貸す目的で物件を所有し、その賃料を利益とする投資方法です。物件購入時に大きな投資額が必要ですが、不動産事業として金融機関からの融資が受けられます。

そのため、自己資金を物件価格の2~3割程度準備できれば、不動産投資はスタート可能です。大きな融資をするものの、融資の返済原資は入居者の家賃ですので、オーナーが支払うわけではありません。

ローンの返済が終わると、入居者の家賃から経費を引いた金額はすべて収入となり、不動産物件も所有することになります。その後は物件が存在し、入居者がいる限り収入が発生し続ける、不労所得・印税タイプの収入ですので、20年30年という長期的な視点で検討する価値があります。

管理は不動産管理会社に任せておけば、プロとして適切な仕事をしてくれます。オーナーの仕事は管理会社からくる収支レポートや、問い合わせに対応するくらいですので、文字通りのほったらかし投資・経営が可能です。

【注意点】

不動産投資は「入居者がいる」ことで成立するビジネスモデルですので、立地条件やエリア条件に注意をする必要があります。多くの人が住みたいと思う場所に、住みたい部屋を、適切な賃料で提供できる物件探しには、プロのサポートが必要です。

まずは情報収集として、いくつかの不動産投資セミナーに参加しながら、理解を深めていくことからスタートしてみてください。

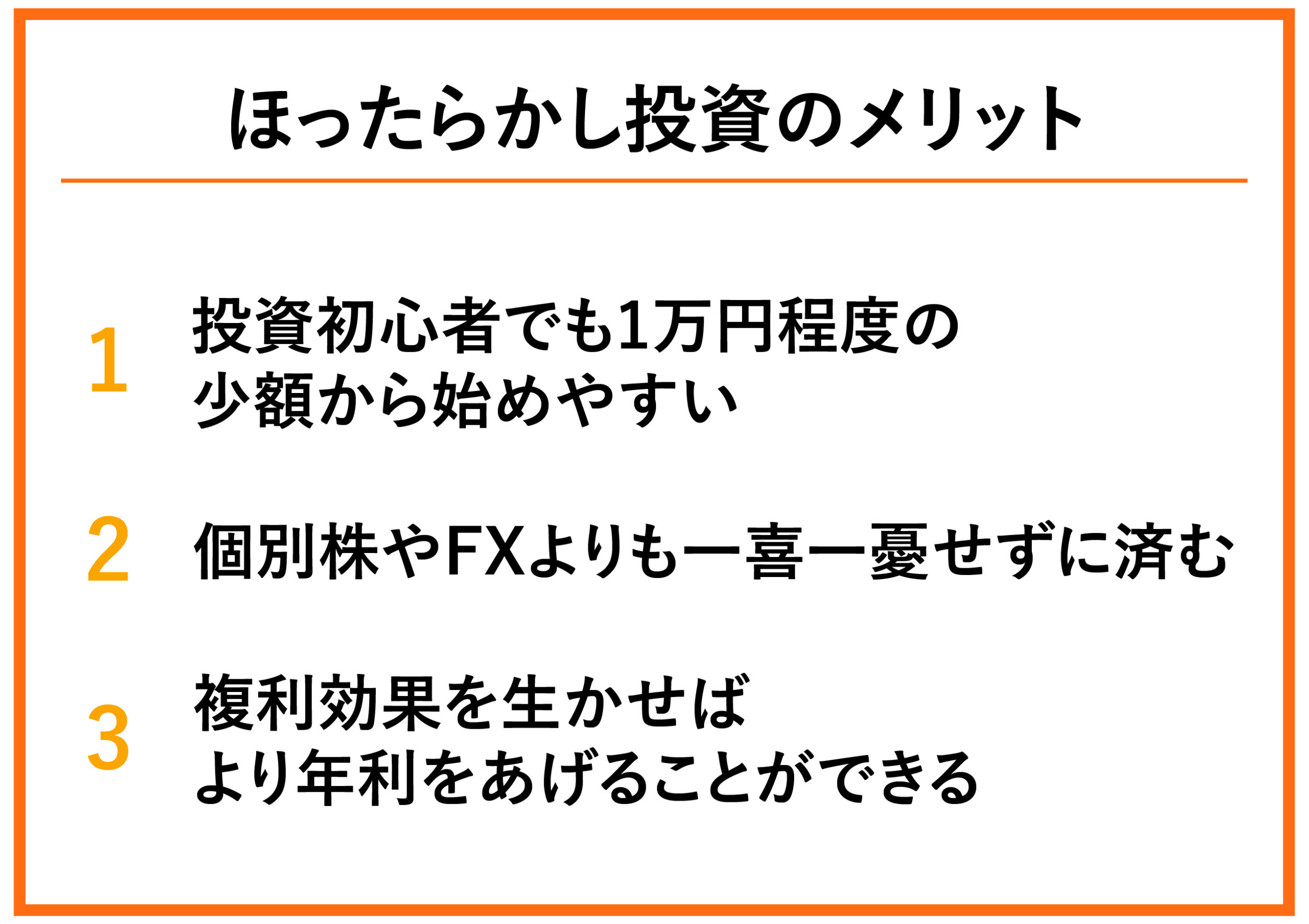

3.ほったらかし投資に共通した3メリットと1デメリット

ここでは、前項で紹介したほったらかし投資に共通しているメリットとデメリットをまとめています。ほったらかし投資ならではの良いところを理解するのに役立ちます。

3-1.メリット1 未経験でもはじめやすい

専門的な知識や投資に関する経験がなくても、「やってみようかな」と思ったときに、誰でもスタートできるのがほったらかし投資に共通したよいところです。

普通の投資では、ご自分で知識を得てから、購入する商品選びをして、利益確定をするタイミングも自分で決める必要があります。しかし、ほったらかし投資の場合は、プロのノウハウを使う、優秀なツールに頼ることができます。

特に、不動産投資は物件探しなどの準備段階から、プロに専門的な知識を教えてもらえますので、未経験であることが問題になりません。

3-2.メリット2 忙しい人・管理下手でもOK

ほったらかし投資は、スタート時点で投資環境を作り上げれば、あとは管理や運営はプロがしてくれますので、投資家自身での細かなメンテナンスは必要ありません。

そのため、投資に興味があっても忙しくて小まめな管理ができない方や、管理が苦手な方でも「すべてお任せ」で投資がすすんでいきます。

3-3.メリット3 貯金より効率良く資産が作れる

お金を預けて放置するという意味では、ほったらかし投資も預貯金も同じようなイメージですが、超低金利時代の今、預貯金で資産が増えることは、まずありません。

しかし、ほったらかし投資の投資対象は、株式や投資信託ですので、預貯金よりも多少のリスクがある分、リターンも期待できます。同じように、ただ預けておくのであれば、資産が増える可能性が少しでも高い、ほったらかし投資にメリットがあるといえます。

3-4.デメリット 短期でお金を増やすのには向いていない

ほったらかし投資は、放置しておく間にじわじわと資産が拡大していくタイプの投資方法ですので、放置できる時間が長ければ長いほど、資金が成長する可能性も高くなります。

ほったらかし投資に投下する予定の資金を、より短期間で増やすためには、一度に多くの金額を投資に回し、利率は高いがリスクも高い銘柄を選ぶなど、ハイリスク・ハイリターンな投資になります。リスクが高ければ全財産を失う可能性もあるため、投資の上級者向きといえます。

ほったらかし投資は短期間で利益を求める投資スタイルには適していませんので、元手を短期で増やしたいという場合には、不向きな投資方法といえます。

4.ほったらかし投資に向いている5つの人物像

ほったらかし投資に向いている性格タイプを5つの人物イメージにまとめました。

- ゆったりとした気持ちで投資をしたい方

- 大儲けしなくてもいい、損だけはしたくない方

- 目標額達成まで時間がかかってもかまわない方

- 会社員を3年以上続けている方

- 最近、FIREを真剣に考え始めている方

4-1.ゆったりとした気持ちで投資をしたい方

ほったらかし投資は、投資先を決めて資金を投下した後は、基本的に放置します。普段の生活に投資活動が入り込んでくることが少ないため、今まで通りのライフスタイルが続けられます。

ほったらかしスタイルではない投資の場合、投資スタート後も、より良い結果を出すために、小まめな情報収集や管理が必要です。サラリーマンがこのような活動ができるのは、平日の夜か土日になりますので、投資金額が大きくなり、資産が増えるほど、心身共に休む間もなくなってしまう可能性があります。

将来のための準備はしておきたいし、少しは豊かになりたいけど、お金のために生活があわただしくなるのは嫌だという方は、ほったらかし投資が向いています。

4-2.大儲けしなくてもいい、損だけはしたくない方

投資なのでリスクがあるのは承知しているが、極力、投下したお金がマイナスにならないようにしたい方も、ほったらかし投資が向いています。

このような方は、投資した金額がマイナスになった時の心理的なダメージが大きく、長く引きずる傾向があり、人によっては、一度のマイナスで投資そのものが「嫌い」になってしまうことがあります。

リスクの問題以前に「お金が減る」ことに強い不安や抵抗を感じる方は、ほったらかし投資の方が、安心して資産形成を続けられます。

ほったらかしている間は、ご自分が確認しなくても、毎日プロが管理をしてくれていますので、投資結果にマイナスが生じにくい傾向があります。仮に損失が出ても、プロはその損失を補填するノウハウも持っていますので、素早くリカバリーしてくれます。

ほったらかし投資のような、預けて放置というスタイルであれば、時間をかけて利益を増やせ、さらに、損失を極力回避することも十分に可能です。投資家がすることは、より運用結果が良い商品を探すことだけですので、投資であっても安心感が得やすくなります。

4-3.目標額達成まで時間がかかってもかまわない方

ほったらかし投資は、原則として、10年単位の長期目標で資産を増やすことが前提のため、時間がかかります。実際、長期間投資の代名詞でもある投資信託は10年ものが主流ですし、不動産投資の場合は返済期間をマンションの法定耐用年数と同程度である、20~30年という長さに設定します。

そのため、ほったらかし投資スタイルでの資産形成を成功させるには、時間が最大の味方になります。時間がかかることを前提に、遠い将来のために今から準備をしていきたい、ゆっくり確実に資産を増やしたいのであれば、ほったらかし投資が向いているといえます。

4-4.会社員を3年以上続けている方

ほったらかし投資は、継続的な投資をすることで、より資産拡大が狙える仕組みになっています。NISAなどの投資信託や株式投資であれば、少額であっても毎月投資額を決めて資金投下していくことで、投資総額の分母が大きくなり、その分、利益も大きくなります。

毎月決まった金額を長期にわたって投下し続けるためには、定期的な収入が不可欠です。サラリーマンのように、長期の定期収入が保証されている立場であることは、ほったらかし投資には必要不可欠な条件になります。

また、ほったらかし投資を不動産投資でする場合には、勤続3年以上のサラリーマンであることが最初のハードルになります。これは、金融機関が融資の際に、同じところで3年以上定期収入があれば、今後も同じところで給与収入を得ていく可能性が高いと判断するためです。

つまり、どのような投資方法を選ぶにしても、安定した給与収入があることが大前提であるため、3年以上勤務できる方なら、ほったらかし投資の適性があるといえます。

4-5.最近、FIREを真剣に考え始めている方

FIREとは、定年退職よりも前にサラリーマンを卒業し、シニアライフではない2番目の人生を生きるライフスタイルです。FIREの基本は早期退職後も、資産運用で生計を立てることが前提ですので、生活費を上回る金額をほったらかし投資で稼ぎ出す必要があります。

基本的に、メインに安定運用タイプ、サブに積極的に利益を取りに行くタイプの投資を混ぜ込みます。ほったらかし投資は安定運用タイプに当たります。

定年退職まで何年残っているかによって、FIREのための投資内容は変わりますが、FIREするタイミングを自分で決めることで、いつまでにいくら必要かがハッキリと見えるようになります。

すぐにFIREすることが難しい場合でも、副業としてほったらかし投資の運用をすることもできます。この場合は、いままでの仕事を続ける以外にも、もっと気楽な仕事を本業にするために転職し、副業のほったらかし投資の収益で生活費の補填をしながら、好きなことをして生きるなど、人生の選択肢が広くなります。

5.ほったらかし投資 素朴な4つの疑問Q&A

本章では、ほったらかし投資に対する素朴な疑問を4つにまとめています。

Q2.ほったらかし投資をスタートするベストタイミングはいつ?

Q3.ほったらかし投資に使えるローンはありますか?

Q4.ほったらかし投資をきちんと学べる場所はありますか?

Q1.ほったらかし投資を途中でやめてもいいのでしょうか?

A:投資目的に応じて慎重に判断する必要があります。

人生100年時代と言われる今は、老後不安解消のために、貯蓄だけでは補いきれない部分を、ほったらかし投資によってプラスしていこうと考える方が多くいます。

しかし、早くから老後設計をしていても、結婚・出産・旅行・学費・マイホーム購入・病気・ケガ・介護など、人生イベントにより大きなお金が必要なときはあります。必要に応じて柔軟に引き出しができるよう、投資先の償還期限と途中解約の違約金は確認しておく必要があります。

解約する(途中でやめる)際には、できるだけ損失の少ないものを選ぶようにしてください。また、人生の節目で必要となりそうな金額は、投資枠とは別にキープしておくと、解約によるマイナスを発生させずに済みます。

不動産投資のように、エリア条件などが良ければコンスタントに収入が入り、途中でやめる必要性がほぼ発生しないタイプの投資方法もあります。ただし、景気が良く、売却益でローン残債を支払っても利益の方が大きい場合は、不動産経営をしたまま、オーナーチェンジ物件として途中でやめる(売却)することもできます。

Q2.ほったらかし投資をスタートするベストタイミングはいつ?

A:やってみようかなと思った時がベストタイミングです。

ほったらかし投資は時間をかけるほど、投資効果が高まります。株式投資や投資信託であれば、年月が経過するほどに投下した金額が増えますし、不動産投資であれば、年月が経過するほどにローン残債が減ります。

どのほったらかし投資でも、運用中に一時的に良くなる・悪くなるなどの波はありますが、投資時間を長く確保できればできるほど、回復できるチャンスも多くなります。そのため、ほったらかし投資は「やってみようかな」と思ったら、とりあえず最初の一歩を踏み出しておく方が、投資の成功率は上がります。

株式投資や投資信託であれば、金融機関からNISAなどの資料を集めてみる、不動産投資であれば、不動産投資セミナーに参加して勉強をしてみるなどから、はじめてみてください。

Q3.ほったらかし投資に使えるローンはありますか?

A:不動産投資であれば投資のためのローンが使えます。

不動産投資の場合に限りますが、賃貸に出すための物件購入費は、金融機関がお金を貸してくれます。自己資金での用意は、物件購入額の2~3割程度でよく、残りは事業用ローンで支払います。

これは、投資する不動産に担保価値があり、なおかつ、入居者からの賃料が返済に充てられるという、不動産投資のビジネスモデルが確立しているためです。世の中に投資方法はたくさんありますが、投資のためのお金を貸してくれる投資方法は不動産投資だけです。

Q4.ほったらかし投資をきちんと学べる場所はありますか?

A:不動産でほったらかし投資をする前提であれば、プロが丁寧に教えます。

ほったらかし投資のなかでも、不動産投資であれば、全くの初心者でもプロが丁寧に教えてくれる、不動産会社のセミナーがあります。株式投資や投資信託にも、金融機関による初心者セミナーはありますが、実際の商品選択や、売買後のことまで付き合ってくれるわけではないので、あくまで情報を得た後は、ご自分で判断することになります。

不動産投資の場合は、全くの初心者が基礎知識を付けるところから始まり、経営の仕方、経営中に出てくる細かな疑問、税金に関することなどをセミナー形式で学ぶ以外に、個別相談という形でも丁寧にサポートしてもらえます。

また、物件購入をして賃貸経営が始まった後も、不動産会社が管理会社としてサポートを続け、物件価値を高め、長期間にわたって賃料維持をするノウハウなど、経営判断の提案をしてくれます。

REISMでは、徹底した市況分析をもとに、リスクを極限まで抑えた不動産投資・不動産経営のノウハウを惜しみなく伝授しています。不動産投資で本当に「ほったらかし」にしたままで資産拡大を成功させるためには、入居者候補に選んでもらえる価値のある物件選択が必須になります。

ほったらかし投資で成功するためには、放置しておいても入居者が途切れない、魅力ある部屋が必要です。私たちREISMでは、数多くのデータとノウハウをもとに、ほったらかし投資で成功するために大切なことを、納得のいくまで学んでいただける環境を整えています。

ほったらかし投資、不動産投資、印税的な収入、将来のお金のこと、FIREなどが気になり始めたら、まずはREISMの不動産投資セミナーに参加してみてください。すべて無料でご参加いただけます。

6.まとめ

ほったらかし投資について、はじめて投資をやってみたいとお考えの方向けにまとめました。

国が制度として用意しているNISAやiDeCoは、投資に使った資金を全額税金控除できるだけでなく、どんどん制度が整っていくので、ほったらかしをしやすい投資方法といえます。

また、普通の株式投資でも、プロのファンドマネージャーにお任せできる投資信託や、AIやロボットに売買タイミングを指示できるタイプのほったらかし投資もあります。

さらに、銀行からお金を借りて物件を買い、それを人に貸した賃料でローンを返しながら時間をかけて資産を形成していくタイプの不動産投資もあります。

どの投資方法であっても、まずは情報収集が大切です。不動産投資が気になった方は、REISMの不動産投資セミナーをのぞいてみてください。

関連記事:投資初心者でも資産を増やす方法は?4大原則と知っておくべき4つのコツ