更新日 :

資産形成

アッパーマス層とは?定義・年収・資産形成戦略から準富裕層を目指すロードマップ

アッパーマス層とは?定義・年収・資産形成戦略から準富裕層を目指すロードマップ

「自分は普通の会社員だが、少しずつ資産が増えてきた。次のステージに行くにはどうすればいいのだろう?」

日々の仕事に追われながらも、将来のために資産形成を意識していると、自分が経済的にどの立ち位置にいるのかも気になるのではないでしょうか。

実は、日本において「アッパーマス層」と呼ばれる階層は、富裕層への入り口として非常に重要なポジションにあります。

アッパーマス層の正確な定義や資産規模、そしてさらに上の「準富裕層」を目指すための具体的なロードマップを解説します。年収やライフスタイルの特徴から、忙しい現役世代でも実践できる不動産投資などの資産形成術まで、あなたの資産を次のレベルへ押し上げるためのヒントを網羅しました。

目次

1. アッパーマス層にはどんな特徴があるのか?

アッパーマス層は、単に「お金を持っている人」というだけではありません。彼らには独特の価値観と生活スタイルがあります。

まずは、数字だけでは見えてこない彼らのリアルな姿と、その特徴的なライフスタイルの概要について触れていきます。

アッパーマス層の多くは、派手な浪費を好むわけではありません。

むしろ、自身の生活の質(QOL)を高めることや、家族との体験、自己投資に重きを置く「堅実で賢い消費者」が多いのが特徴です。

ハイブランドで身を固めるよりも、機能的で長く使える良質なものを選び、日々の生活を丁寧に送る。

そのような地に足のついた生活スタイルこそが、結果として資産を形成する土台となっています。

2. アッパーマス層とは?定義と日本の富裕層ピラミッド

アッパーマス層とは、一般的な中間層(マス層)よりも資産を保有しており、富裕層予備軍とも言える層のことです。

まずは、公的なデータに基づいた正確な定義と、日本全体における立ち位置を把握しましょう。

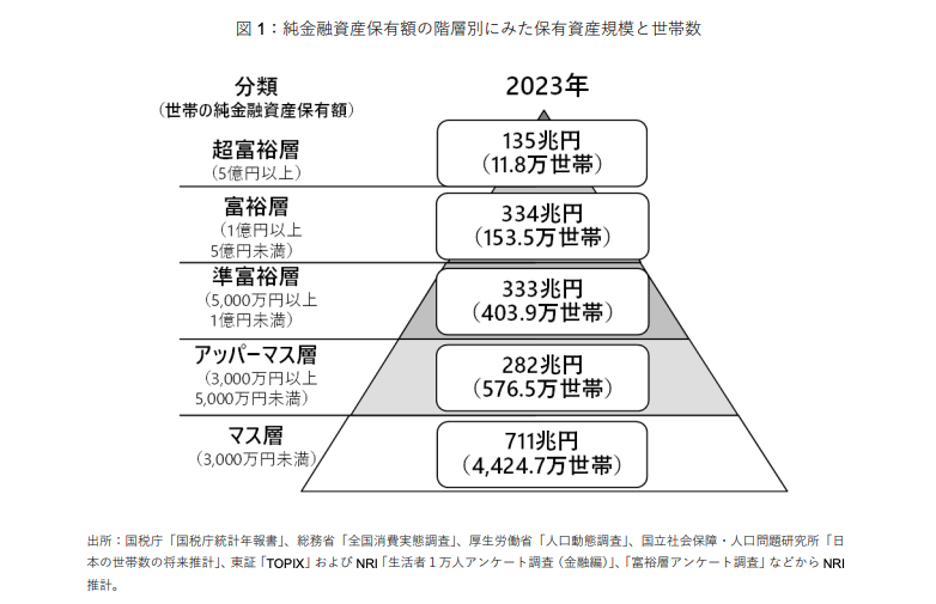

出所:国税庁「国税庁統計年報書」、総務省「全国消費実態調査」、厚生労働省「人口動態調査」、国立社会保障・人口問題研究所「日本の世帯数の将来推計」、東証「TOPIX」およびNRI「生活者1万人アンケート調査(金融編)」、「富裕層アンケート調査」などからNRI推計

2-1. 野村総合研究所(NRI)によるアッパーマス層の定義

アッパーマス層とは、純金融資産保有額が「3,000万円以上5,000万円未満」の世帯を指します。

これは、株式会社野村総合研究所(NRI)が実施している「純金融資産保有額の階層別推計」において定義されている区分です。ここで言う「純金融資産」とは、預貯金、株式、債券、投資信託、生命保険などの金融資産合計から、住宅ローンなどの負債を差し引いた金額のことです。

単に貯金が3,000万円あるだけでなく、借入金を返済しても手元に3,000万円以上残る状態を指すため、家計としての財務体質はかなり健全であると言えます。

2-2. 他の富裕層区分との比較と資産保有割合

日本におけるアッパーマス層の割合は、全体の約10.3%を占めており、決して届かない特別な存在ではありません。

野村総合研究所の2023年の推計によると、各階層の定義と割合は以下のようになっています。

- 超富裕層(5億円以上):11.8万世帯(約0.2%)

- 富裕層(1億円以上5億円未満):153.5万世帯(約2.8%)

- 準富裕層(5,000万円以上1億円未満):403.9万世帯(約7.3%)

- アッパーマス層(3,000万円以上5,000万円未満):576.5万世帯(約10.3%)

- マス層(3,000万円未満):4,424.7万世帯(約79.4%)

アッパーマス層以上を合計すると、全世帯の上位約20%です。この数字を見ると、アッパーマス層は「努力と工夫次第で十分に到達可能な目標」であることが分かります。

2-3. 自分がアッパーマス層に該当するかを確認する方法

自分がアッパーマス層かどうかを知るには、「資産-負債=純資産」の計算式に当てはめてみることが必要です。

多くの人は年収で判断しがちですが、年収が高くても浪費が多く貯蓄がなければ、資産階層としては「マス層」に留まります。まず以下のステップで確かめてみましょう。

- 金融資産の棚卸し:銀行預金、株式・投信の時価評価額、保険の解約返戻金などを合計する。

- 負債の確認:住宅ローン、自動車ローン、クレジットカードの残債などを合計する。

- 計算:「1」から「2」を引く。

この結果が3,000万円を超えていれば、あなたはアッパーマス層です。もし不動産を所有している場合は、実物資産を含めた「総資産」で見ると、より実態に近い富裕度を把握できますが、NRIの定義上はあくまで「金融資産」が基準となります。

3. アッパーマス層のリアルな特徴と生活スタイル

アッパーマス層は、派手な生活をしているわけではなく、堅実で合理的な価値観を持っている傾向があります。

ここでは、彼らの職業や投資への意識、消費行動といったリアルな実態に迫ります。

3-1. 平均年収と主な職業・収入源

アッパーマス層の平均年収は700万円〜1,000万円前後が目安とされることがありますが、共働き世帯(パワーカップル)の増加により、世帯年収としてはさらに高いケースも一般的です。あくまで資産の定義であり、年収と資産額は必ずしも比例しません。

職業としては、大企業の管理職、医師や士業などの専門職、公務員などが多く見られますが、近年目立つのは「一般的な会社員+副業」や「共働き」でこの層に到達するパターンです。必ずしも超高収入のエリートである必要はなく、夫婦で堅実に稼ぎ、支出をコントロールすることでアッパーマス層入りを果たしている家庭が多いのが現代の特徴と言えます。

3-2. 資産形成への意識と投資行動の傾向

この層の最大の特徴は、単に貯金するだけでなく「お金に働いてもらう」という意識が非常に高いことです。

マス層と比較して、NISAやiDeCoといった非課税制度の利用率は高く、株式投資や投資信託への積立を習慣化しています。また、現金の目減り(インフレリスク)に敏感であるため、ある程度の資産規模になった段階で、不動産投資のようなミドルリスク・ミドルリターンの現物資産運用に関心を持ち始めるのもこの層の特徴です。労働収入だけに頼らず、資産収入(インカムゲイン)を得ようとする姿勢が明確です。

3-3. ライフスタイルと消費行動の特徴

生活スタイルは意外にも質素で、見栄のための消費よりも「経験」や「資産価値のあるもの」にお金を使う傾向があります。

たとえば、ブランド品を次々と買い替えるような浪費は避け、長く使える高品質な家具や、子供の教育、自身のスキルアップ、家族旅行などの体験には惜しまず投資します。日々のラテマネー(日々のコーヒー代などで積み上がる使途不明金)は抑えつつ、使うべきところには使うという「メリハリ消費」が徹底されているため、外から見ても一見してお金持ちには見えないことが多いのです。

4. アッパーマス層が「準富裕層」を目指すための資産形成戦略

アッパーマス層から、資産5,000万円以上の「準富裕層」へステップアップするには、労働収入の貯蓄だけでは限界があります。本業が忙しい方でも実践できる、効率的な資産拡大の戦略を解説します。

4-1. まずは資産状況の把握と目標設定から

準富裕層を目指す第一歩は、現在の家計バランスシート(貸借対照表)を作成し、具体的なゴールを設定することから始まります。

「なんとなくお金を増やしたい」ではなく、「いつまでに5,000万円に到達するか」を期限付きで決めることが重要です。現在の年間貯蓄額と運用利回りをシミュレーションし、不足分をどう補うか(入金力を高めるか、利回りを上げるか)を数字で把握しましょう。現状を可視化することで、必要なリスク許容度や投資手法が明確になります。

4-2. 効率的な資産増加を狙う投資手法

資産を加速的に増やすには、複数の投資手法を組み合わせるポートフォリオ運用が欠かせません。

特に本業を持つアッパーマス層におすすめの3つの手法を紹介します。

不動産投資で安定したインカムゲインとキャピタルゲインを狙う

時間のない会社員にとって、他人の資本(銀行融資)を活用して資産規模を拡大できる不動産投資は、準富裕層への近道となる強力な手段です。

不動産投資の最大のメリットは「レバレッジ効果」にあります。自己資金が少なくても、融資を受けることで数千万円規模の資産を運用でき、家賃収入という安定したインカムゲインを得ながら、ローン返済を進めることで純資産を確実に増やせます。また、立地の良い物件を選べば将来的な売却益(キャピタルゲイン)も期待できます。管理をプロに委託できるため、本業に支障が出にくい点も忙しい現役世代に適しています。

ただし、空室リスクや修繕費用、金利変動など、不動産特有のリスクも存在するため、立地選定や資金計画は慎重に行う必要があります。

NISA・iDeCoなど税制優遇制度の活用

国が用意した非課税制度を上限まで活用することは、資産形成の基礎中の基礎です。

新NISAのつみたて投資枠や成長投資枠、iDeCo(個人型確定拠出年金)は、運用益が非課税になるため、複利効果を最大化できます。まずはこの枠を埋めることを優先しましょう。

ただし、これらは長期的に安定したリターンを狙う投資であり、短期間で大きく資産を増やすには追加の戦略が必要な場合もあります。

株式投資・債券投資など分散投資の重要性

資産の変動リスクを抑えるためには、不動産や投資信託だけでなく、国内外の株式や債券にも分散投資することが重要です。

特定の資産に集中しすぎると、市況の変化で資産が大きく目減りするリスクがあります。「不動産で安定収入」「株式で成長期待」「債券で守り」といったように、異なる値動きをする資産を組み合わせることで、アッパーマス層の資産を守りながら増やすことが可能になります。

4-3. 資産を守るためのリスク管理と節税対策

資産が増えるにつれて、「増やす」こと以上に「守る」ためのリスク管理と税金対策の重要性が高まります。

年収が高いアッパーマス層は所得税の税率も高くなりがちです。不動産投資による減価償却費の活用や、青色申告による控除など、合法的な節税策を講じることで手取り資産を最大化できます。また、インフレによる現金価値の低下リスクに備え、現物資産(不動産や金など)の比率を高めることも有効な資産防衛策となります。

4-4. 専門家(FP・税理士・不動産コンサルタント)の活用メリット

準富裕層への壁を突破するには、独学だけでなく専門家をパートナーにすることが成功の鍵です。

資産規模が大きくなると、税務や法務などの専門知識が必要な場面が増えます。FP(ファイナンシャルプランナー)にライフプランの設計を、税理士に税務申告を、そして信頼できる不動産会社に物件選定や管理を相談することで、失敗のリスクを大幅に減らせます。専門家への相談料は、将来の損失を防ぐための必要な投資と捉えましょう。

5. 【Q&A】アッパーマス層に関するよくある質問

アッパーマス層について検索されることが多い疑問について、Q&A形式で回答します。

5-1. アッパーマス層は日本にどれくらいいる?

2023年の野村総合研究所の推計によると、アッパーマス層は日本全体の約10.3%、世帯数にして約576.5万世帯存在します。

これは2005年以降のデータで見ても増加傾向にあり、日本の世帯の10世帯に1つはアッパーマス層である計算になります。決して珍しい存在ではなく、共働きや計画的な資産運用によって到達可能な層と言えます。

5-2. アッパーマス層がやってはいけない投資は?

一攫千金を狙ったハイリスクな投機商品や、仕組みが理解できない複雑な金融商品への投資は避けるべきです。

具体的には、暗号資産(仮想通貨)への集中投資や、実態の怪しい高利回り案件(ポンジスキームの疑いがあるもの)などが該当します。アッパーマス層は投資余力があるため、詐欺的な勧誘のターゲットになりやすい傾向があります。「元本保証で月利〇〇%」といった甘い言葉には乗らず、王道の投資を心がけることが資産を守る鉄則です。

5-3. アッパーマス層はなぜ増えているのか?

近年の株価上昇による資産効果と、共働き世帯(パワーカップル)の増加が主な要因と考えられます。

アベノミクス以降の株価上昇により、保有していた株式や投資信託の価値が上がり、マス層からアッパーマス層へスライドした世帯が多くあります。また、夫婦共に正社員で働くスタイルが定着し、世帯収入が増加したことで、貯蓄や投資に回せる資金が増えたことも背景にあります。

6. 計画的な資産形成で、次のステージへ

アッパーマス層とは、純金融資産3,000万円以上5,000万円未満の層を指し、日本の上位約20%に位置する豊かな階層です。しかし、ここで満足せずに適切な戦略をとることで、さらに上の「準富裕層」へとステップアップすることが十分に可能です。

重要なのは、現状の資産と家計を正確に把握し、NISAやiDeCoといった基礎的な制度を活用しながら、不動産投資のようなレバレッジの効く手法を取り入れることです。特に本業が忙しい方にとって、時間は最も貴重なリソースです。プロの力を借りながら、手間をかけずに資産が育つ仕組みを構築することが、成功への最短ルートとなります。

資産形成は一朝一夕で成し遂げられるものではありませんが、正しい知識と行動があれば、着実に資産は積み上がっていきます。まずはご自身の資産状況を確認し、今日からできる小さな投資や、専門家への相談という一歩を踏み出してみてはいかがでしょうか。その行動の積み重ねが、将来のあなたを経済的な自由へと導いてくれるはずです。